Workday:会否是继NetSuite后的下一个巨额收购?|深度

本文作者:张苏月本文作者:张苏月 一个“暴发户”,从两个“大怪物”手中抢额,这是对Workday最形象的描述。而它会是下一个巨头收购目标吗? NetSuite被收购,Workday股票增长 微软(Microsoft),亚马逊(Amazon)和谷歌(Google)是云服务领域的“三巨头”,甲骨文(Oracle)Salesforce.com(CRM)尾随其后。 但是,因为

一个“暴发户”,从两个“大怪物”手中抢额,这是对Workday最形象的描述。而它会是下一个巨头收购目标吗?

NetSuite被收购,Workday股票增长

微软(Microsoft),亚马逊(Amazon)和谷歌(Google)是云服务领域的“三巨头”,甲骨文(Oracle)Salesforce.com(CRM)尾随其后。

但是,因为云技术领域甲骨文的IT团队缺乏经验,因此他们开始收购一些云软件厂商,以进一步推动自己转云的速度,

7月28日,在甲骨文宣布收购NetSuite当天下午,Workday的股票增长2.44%,每股达到83.22美元。

TheStreet Ratings评价Workday:

一个“暴发户”,从两个“大怪物”手中抢额,这是对Workday最形象的描述。而它会是下一个巨头收购目标吗?

NetSuite被收购,Workday股票增长

微软(Microsoft),亚马逊(Amazon)和谷歌(Google)是云服务领域的“三巨头”,甲骨文(Oracle)Salesforce.com(CRM)尾随其后。

但是,因为云技术领域甲骨文的IT团队缺乏经验,因此他们开始收购一些云软件厂商,以进一步推动自己转云的速度,

7月28日,在甲骨文宣布收购NetSuite当天下午,Workday的股票增长2.44%,每股达到83.22美元。

TheStreet Ratings评价Workday:

继Oracle收购云ERP供应商NetSuite之后,CNBC财经主持人Brian Sullivan预测Workday可能会是未来大企业收购的目标之一,你怎么看?

在甲骨文(Oracle)宣布收购美国云ERP公司NetSuite后,Workday会不会是大企业下一个收购的目标呢?

从PeopleSoft到Workday

Workday由Dave Duffield和Aneel Bhusri创立于2005年。

此前,Duffield是人力资源管理系统提供商PeopleSoft的联合创始人,而Bhusri是PeopleSoft的首席战略官。当PeopleSoft在2005年被Oracle收购之后,两人随即创建了Workday。

作为初创企业,Oracle和SAP都是人力资源技术方案的行业巨头,而Workday则弱小的多。

但是Workday懂得如何迂回,没有和巨头硬碰硬,其云计算为基础的系统以多租户的SaaS服务形式向客户交付,这给Workday带来了先发优势。而其主要的竞争对手Oracle和SAP则需要通过收购来补足自身的云计算能力。

从诞生伊始,企业人力资源技术供应商Workday就通过云计算构建高度定制化的前端应用,在产品方案的简易性上脱颖而出。

通过云端服务,Workday将传统的卖软件更换为卖服务。在云端为企业提供数据管理、模型计算等服务。企业根据员工规模和使用年限付钱。云端服务的高效接入、模式统一和操作便捷满足了大型跨国企业统一管理需求。而对于企业针对性需求Workday则提供了更具针对性的专业技术服务。

具体来说,其特点如下:

1、Workday开发的人力资源管理服务,相比CRM,后台模型,功能模块和计算更为复杂。

2、Workday尝试更为先进的云端服务,使得用户不受本地电脑限制,直接云端完成所有操作。

3、每年3次软件更新,实现所有版本的云端更新,软件更新无需进行下载和安装。

4、更加完善的事实在线数据可视化分析。

巨头无暇顾及的高速发展期

由于其独特的竞争优势,Workday吸引力了很多大企业客户,包括Salesforce.com、ChiquitaBrands(全球领先的食物生产、销售商)、BrownUniversity(美国最古老的七所大学之一,形成了一套独自的本地人力资源管理系统)等。

这期间,Workday处于一个非常有趣的“保护期”,基于云端的人力资源等企业服务正在逐渐蚕食SAP、ORACLE引以为傲的市场。但是由于市场规模太大,蚕食份额不大以及传统软件厂商转身云端服务成本太高等原因,他们无法在短期对Workday业务形成有力竞争。另外一方面,1998年出道的SalesForce.com和NetSuite这样云端服务公司因为人力资源企业管理软件的专业性、复杂性、经验性和搞技术要求而无法涉足。

进而,其在一定时期进入了真空地带高速发展。

财务管理——Workday下一个目标

近日,Workday的新CFO Robynne Sisco宣布将财务管理软件纳入公司系统中。

继Oracle收购云ERP供应商NetSuite之后,CNBC财经主持人Brian Sullivan预测Workday可能会是未来大企业收购的目标之一,你怎么看?

在甲骨文(Oracle)宣布收购美国云ERP公司NetSuite后,Workday会不会是大企业下一个收购的目标呢?

从PeopleSoft到Workday

Workday由Dave Duffield和Aneel Bhusri创立于2005年。

此前,Duffield是人力资源管理系统提供商PeopleSoft的联合创始人,而Bhusri是PeopleSoft的首席战略官。当PeopleSoft在2005年被Oracle收购之后,两人随即创建了Workday。

作为初创企业,Oracle和SAP都是人力资源技术方案的行业巨头,而Workday则弱小的多。

但是Workday懂得如何迂回,没有和巨头硬碰硬,其云计算为基础的系统以多租户的SaaS服务形式向客户交付,这给Workday带来了先发优势。而其主要的竞争对手Oracle和SAP则需要通过收购来补足自身的云计算能力。

从诞生伊始,企业人力资源技术供应商Workday就通过云计算构建高度定制化的前端应用,在产品方案的简易性上脱颖而出。

通过云端服务,Workday将传统的卖软件更换为卖服务。在云端为企业提供数据管理、模型计算等服务。企业根据员工规模和使用年限付钱。云端服务的高效接入、模式统一和操作便捷满足了大型跨国企业统一管理需求。而对于企业针对性需求Workday则提供了更具针对性的专业技术服务。

具体来说,其特点如下:

1、Workday开发的人力资源管理服务,相比CRM,后台模型,功能模块和计算更为复杂。

2、Workday尝试更为先进的云端服务,使得用户不受本地电脑限制,直接云端完成所有操作。

3、每年3次软件更新,实现所有版本的云端更新,软件更新无需进行下载和安装。

4、更加完善的事实在线数据可视化分析。

巨头无暇顾及的高速发展期

由于其独特的竞争优势,Workday吸引力了很多大企业客户,包括Salesforce.com、ChiquitaBrands(全球领先的食物生产、销售商)、BrownUniversity(美国最古老的七所大学之一,形成了一套独自的本地人力资源管理系统)等。

这期间,Workday处于一个非常有趣的“保护期”,基于云端的人力资源等企业服务正在逐渐蚕食SAP、ORACLE引以为傲的市场。但是由于市场规模太大,蚕食份额不大以及传统软件厂商转身云端服务成本太高等原因,他们无法在短期对Workday业务形成有力竞争。另外一方面,1998年出道的SalesForce.com和NetSuite这样云端服务公司因为人力资源企业管理软件的专业性、复杂性、经验性和搞技术要求而无法涉足。

进而,其在一定时期进入了真空地带高速发展。

财务管理——Workday下一个目标

近日,Workday的新CFO Robynne Sisco宣布将财务管理软件纳入公司系统中。

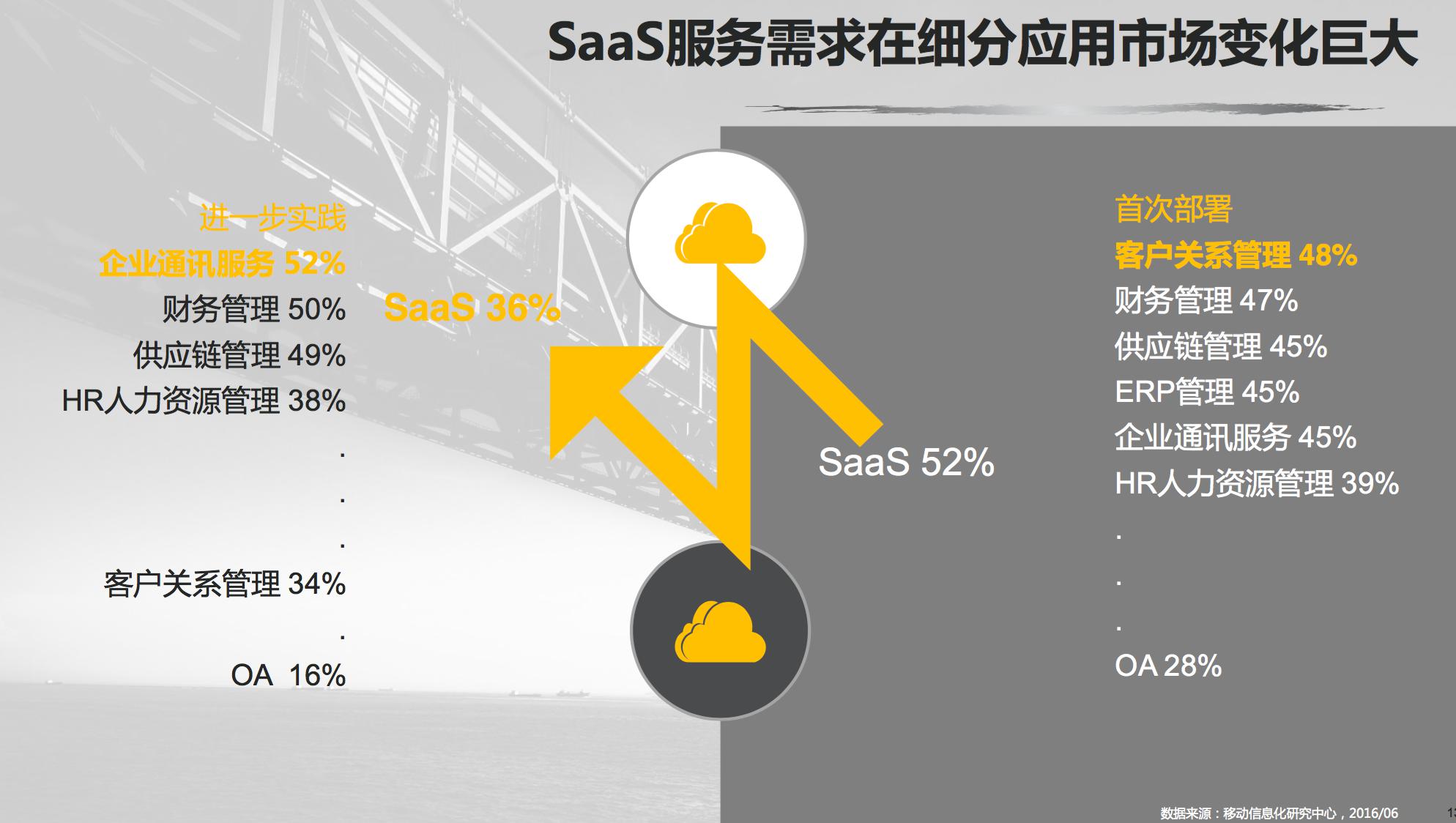

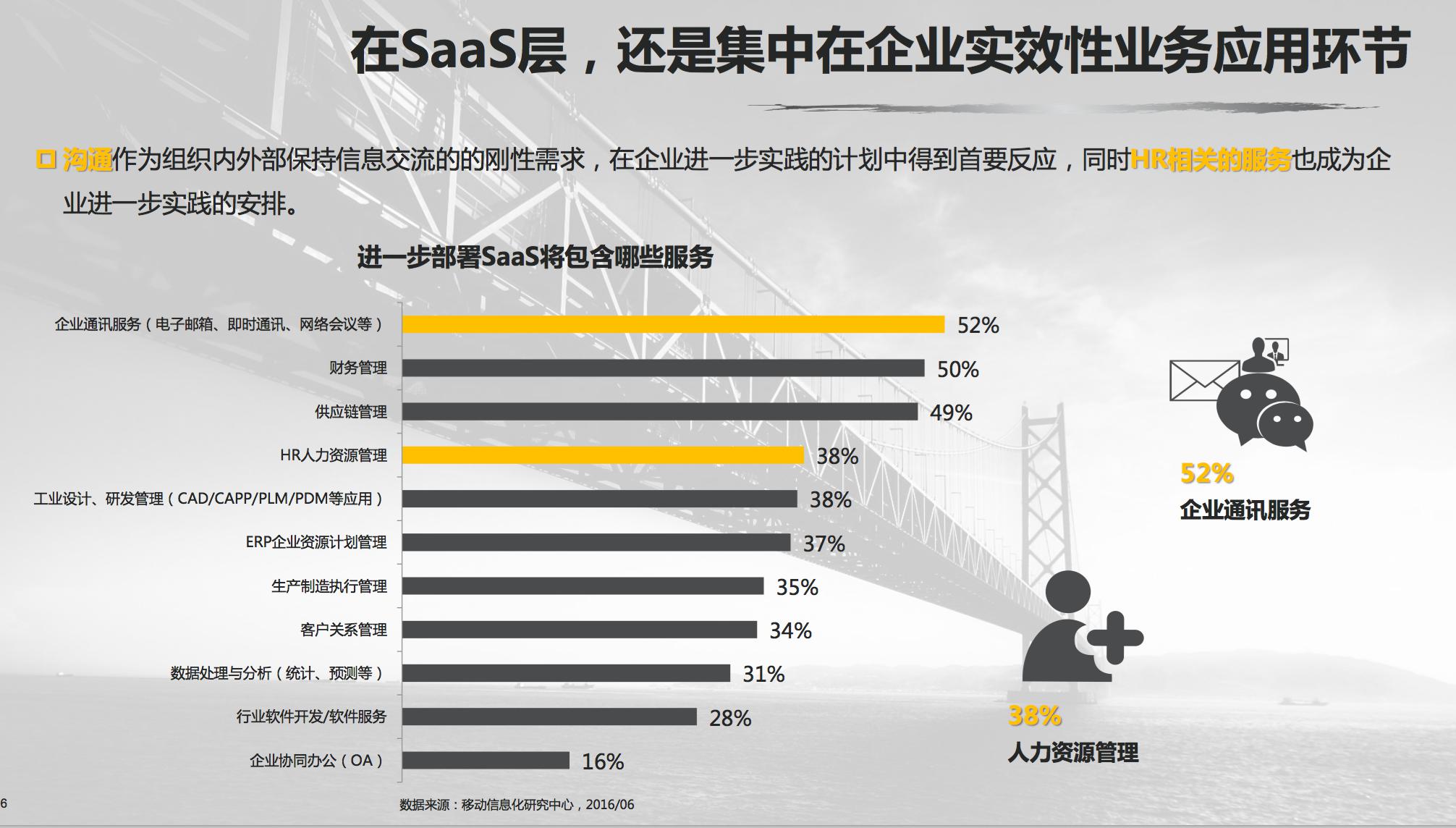

图片来源:移动信息化研究中心的《云计算报告》

据移动信息化研究中心的《云计算报告》可以看出,财务管理需求在SaaS服务细分领域占比越来越大,Workday最近的一起收购,毫无疑问正是用户的需求转变带来了变化。

IPO之时Workday市值是95亿美元。今天,它的市值已经达到158亿美元,而其最近更是超过了10亿美元的年收入门槛。

这使得其成为一个有影响力的公司:一个暴发户的SaaS公司,从两个怪物大小的竞争对手中寻求市场份额。甲骨文和SAP的市值分别为1690亿美元和1030亿美元,年收入约370亿美元和270亿美元。

Workday前进的关键是其2007年补充的基于云套件的财务软件。到目前为止,Workday对其财务方面只获得了中等程度的牵引。

尽管直接与主要的ERP厂商竞争,这些厂商也也销售包含财务管理和HCM功能的系统,Workday却不想被称之为“ERP”公司。它的一个经常使用的营销口号是“替代ERP。”

从研发的角度来看,Workday在持续打造新的产品套件上的花费比其SaaS领域同行要多。构建金融产品的确很难,比HCM更复杂。金融产品有很多的行业特殊需求,而HCM产品可以跨越不同的行业工作。

从销售和营销收入角度,Workday通过不断的更新销售策略,来保证客户流失率低于行业预期。

从企业文化的角度,Workday通过5500人全员持股方式,使得客户成功和公司成功紧紧的联系在一切,这也是Workday成功的关键因素。

但基于公司的生命周期这一点,企业需要开始增强盈利能力。这将是Workday的重点领域之一。

Workday在大约一年前收购了一个叫GridCraft的公司,该公司拥有电子表格技术,之后已经将其嵌入到Workday的金融产品之中。解决了数据安全问题。

让复杂的金融系统可以对非专业人开放,这是Workday的价值主张之一。在很多情况下,Workday同时出售两个产品。当然也有一些客户买了财务软件,有些客户可能购买HCM。

财务软件是Workday最大的机会,而且是更为复杂的产品部分。

作为最早的基于云计算的软件供应商,Workday在这个企业纷纷开始转云的浪潮中能否脱颖而出,或者说像NetSuite一样被巨头收购?结果如何?我们拭目以待。

图片来源:移动信息化研究中心的《云计算报告》

据移动信息化研究中心的《云计算报告》可以看出,财务管理需求在SaaS服务细分领域占比越来越大,Workday最近的一起收购,毫无疑问正是用户的需求转变带来了变化。

IPO之时Workday市值是95亿美元。今天,它的市值已经达到158亿美元,而其最近更是超过了10亿美元的年收入门槛。

这使得其成为一个有影响力的公司:一个暴发户的SaaS公司,从两个怪物大小的竞争对手中寻求市场份额。甲骨文和SAP的市值分别为1690亿美元和1030亿美元,年收入约370亿美元和270亿美元。

Workday前进的关键是其2007年补充的基于云套件的财务软件。到目前为止,Workday对其财务方面只获得了中等程度的牵引。

尽管直接与主要的ERP厂商竞争,这些厂商也也销售包含财务管理和HCM功能的系统,Workday却不想被称之为“ERP”公司。它的一个经常使用的营销口号是“替代ERP。”

从研发的角度来看,Workday在持续打造新的产品套件上的花费比其SaaS领域同行要多。构建金融产品的确很难,比HCM更复杂。金融产品有很多的行业特殊需求,而HCM产品可以跨越不同的行业工作。

从销售和营销收入角度,Workday通过不断的更新销售策略,来保证客户流失率低于行业预期。

从企业文化的角度,Workday通过5500人全员持股方式,使得客户成功和公司成功紧紧的联系在一切,这也是Workday成功的关键因素。

但基于公司的生命周期这一点,企业需要开始增强盈利能力。这将是Workday的重点领域之一。

Workday在大约一年前收购了一个叫GridCraft的公司,该公司拥有电子表格技术,之后已经将其嵌入到Workday的金融产品之中。解决了数据安全问题。

让复杂的金融系统可以对非专业人开放,这是Workday的价值主张之一。在很多情况下,Workday同时出售两个产品。当然也有一些客户买了财务软件,有些客户可能购买HCM。

财务软件是Workday最大的机会,而且是更为复杂的产品部分。

作为最早的基于云计算的软件供应商,Workday在这个企业纷纷开始转云的浪潮中能否脱颖而出,或者说像NetSuite一样被巨头收购?结果如何?我们拭目以待。评论

- 暂时没有评论,来说点什么吧