SaaS的创业路上不再困惑

作者:T 客汇 杨丽 关键词:LTV,CAC 网站:www.tikehui.com 核心提示:SaaS 企业还在纠结于 LTV/CAC 到底是否是 3/1,但实际上,还有许多其他因素需要仔细琢磨。 导语:无论是公司创始人还是投资人,在过去的 SaaS 创业热潮中,是否也一味只看用户或销售额增长,不去探讨最终利润的获取呢?文本通过一位公司创始人创业过程中的经历,对比零售业沃尔玛营收方式,细谈优劣 SaaS 公司的营收方面的区别。作者:T 客汇 杨丽 关键词:LTV,CAC 网站:www.tikehui.com 核心提示:SaaS 企业还在纠结于 LTV/CAC 到底是否是 3/1,但实际上,还有许多其他因素需要仔细琢磨。 导语:无论是公司创始人还是投资人,在过去的 SaaS 创业热潮中,是否也一味只看用户或销售额增长,不去探讨最终利润的获取呢?文本通过一位公司创始

假设:一位客户定期在沃尔玛购物,每周花 100 美元,一年下来就是 5200 美元,沃尔玛赚取的毛利率为 25%,未来至少有两年他并没有在沃尔玛购物。算起来的话,这两年这位客户本平均每年应该贡献给沃尔玛的客户价值为 5200*25% 美元,即 1300 美元。那么,对于沃尔玛,获取这位客户的成本又是多少呢?

在萨姆·沃尔顿 44 岁的时候,也就是 1962 年,他开设了自己的第一家沃尔玛商店。从开办第一家商店起,沃尔顿就能通过提供更低的价格,并拓宽产品的选择途径,从而获取客户。业务中节省的每一块钱都被以更低的价格转移到消费者身上了,更低的价格带来了更多的客户,并为沃尔玛创造了更高的购买潜力。

目前,沃尔玛的毛利率基本稳定在 25%。对于沃尔玛而言,每件商品的成本甚至是市场推广渠道都需要管理。每年,沃尔玛只花费营收的 0.5% 用于拓展新客户和维系老客户。很多人说,亚马逊 CEO 杰夫·贝佐斯(Jeff Bezos)是山姆数字化时代的化身。

「用于客户体验的的资金投入越多,那么客户对服务的投诉也就越少。一家公司的客户口碑变得越来越重要。如果你能够提供优质的服务,那么客户会主动迎上门来。」——杰夫·贝佐斯

著名风险投资人 Bill Gurley 对此观点进行了进一步重申。

「某些公司会在市场推广渠道上不断砸钱,那么你认为把钱直接给客户,是不是比交给与客户终身价值毫无关系的第三方要更好呢?」——Bill Gurley

除去固定成本,沃尔玛的息税前营收利润率(EBIT)在 6% 上下浮动。去年,沃尔玛的营收达 271 亿美元。目前,其市场估价是其营收的 10.3 倍。(这里主要参照行业平均水平,通过市盈率参数法对企业进行估值。)

如何正确计算 SaaS 市场的 CAC 和 LTV?

CAC(Customer Acquisition Cost),即「用户获取成本」,也就是获取用户所花费的成本。

LTV(Life Time Value),即「用户的终身价值」,也就是获取的客户能够给公司带来的价值。

PBP(Payback Period),即「客户投资回收期」,也就是花出去的用户成本能在多长时间内收回。

根据业内观点,CAC 主要包括:总的市场相关的花费(甚至应该包括销售、市场人员的工资等)除以总的对应花费带来的所有新用户数。LTV 的计算公式为 :(某个客户每个月的购买频次*每次的客单价*毛利率)*(1/月流失率)。LTV/CAC=3 时,公司最能健康发展,如果该比值小于 3 说明转化率低,大于 3 说明在市场拓展上太过保守。

在 SaaS 市场,销售和市场推广成本只占营收的 0.5% 基本不太可能。而客户投资回收期只需 6 到 18 个月更是令人难以置信。也就是说,花出去的用户获取成本想要回本的话得数月以上。CAC 与 LTV 的健康比例是 1:3,这样公司才能获得高收入增长。

试想一下,如市场推广投入从 0.5% 增长到 5%,那么沃尔玛需要额外增长多少营收呢?如果其息税前营收利润率下滑至 1%,又会是怎样的情况呢?沃尔玛已经经营了 53 年,其高峰期生长已经过去了,现在的主要目标就是获取利润。

从数据上讲,尽管 SaaS 商业模式因其按需付费,客户忠诚度高的种种优势,能够为公司带来持续盈利,但是 SaaS 模式的缺陷也同样困扰着创业者。而这其中一个重要的原因就是:SaaS 公司创业之初需要的前期投入非常大,创业者往往需要在产品技术上不断打磨,提升客户产品体验,而在获得海量客户进入高速成长期,就需要投入资金扩大业务规模,以及数据安全或存储功能。

因此,正因为 SaaS 需要的前期投入非常高,因此,CAC/LTV=1/3 这个公式中,是不是过于强调市场推广渠道的投入呢?如果一家业绩不良的 SaaS 公司又会是怎样的计算结果呢?

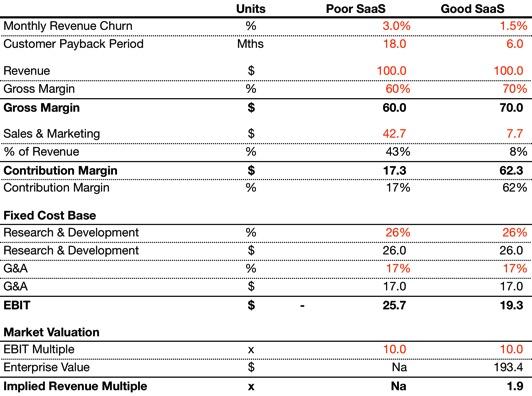

将优劣 SaaS 公司的业绩数据进行对比

通常,SaaS 公司的毛利率在 60% 到 70% 之间,而流失率保持在个位数字。在 2014 Pacific Crest SaaS Survey 抽样的 300 多家 SaaS 公司中,可以发现:SaaS 公司通常都有一个固定费用,基本由以下两部分组成:营收的 17% 用于行政,26% 用于研发。以此为基准,我们将针对业绩良好的 SaaS 公司和业绩不良的 SaaS 公司进行对比。

假设条件:平均每家 SaaS 公司上年的年终收入为 100 美元,而业绩不良的 SaaS 公司毛利率为 60%,流失率为 3%,客户投资回收期为 18 个月。

在这一年里,业绩不良的 SaaS 公司每月流失的客户在 3%。由于没有新客户,这样的公司年终收入会在 71.5 美元。但是,该公司可以通过市场投入维持其每年 100 美元的收入。为了达到这个数字,该公司收入每增加 1 美元,就需要市场推广渠道上投入 1.5 美元(以 18 个月的回收期为准)。结果,为了填补这一流失缺口,该公司必须在市场推广渠道上花 42.7 美元。现在,年底收入确实达到 100 美元了,但是,只有 17% 的边际利润用于填补这部分固定成本。

而假设业绩良好的 SaaS 公司毛利率为 70%,月流失率 1.5%,客户投资回收期为 6 个月。

那么,该公司在市场上只需要投入 7.7 美元,就能够填补流失缺口。边际利润为 62% 就能够填补固定成本从而获利。而相比之下,业绩不良的 SaaS 公司将损失非常严重。

假设:一位客户定期在沃尔玛购物,每周花 100 美元,一年下来就是 5200 美元,沃尔玛赚取的毛利率为 25%,未来至少有两年他并没有在沃尔玛购物。算起来的话,这两年这位客户本平均每年应该贡献给沃尔玛的客户价值为 5200*25% 美元,即 1300 美元。那么,对于沃尔玛,获取这位客户的成本又是多少呢?

在萨姆·沃尔顿 44 岁的时候,也就是 1962 年,他开设了自己的第一家沃尔玛商店。从开办第一家商店起,沃尔顿就能通过提供更低的价格,并拓宽产品的选择途径,从而获取客户。业务中节省的每一块钱都被以更低的价格转移到消费者身上了,更低的价格带来了更多的客户,并为沃尔玛创造了更高的购买潜力。

目前,沃尔玛的毛利率基本稳定在 25%。对于沃尔玛而言,每件商品的成本甚至是市场推广渠道都需要管理。每年,沃尔玛只花费营收的 0.5% 用于拓展新客户和维系老客户。很多人说,亚马逊 CEO 杰夫·贝佐斯(Jeff Bezos)是山姆数字化时代的化身。

「用于客户体验的的资金投入越多,那么客户对服务的投诉也就越少。一家公司的客户口碑变得越来越重要。如果你能够提供优质的服务,那么客户会主动迎上门来。」——杰夫·贝佐斯

著名风险投资人 Bill Gurley 对此观点进行了进一步重申。

「某些公司会在市场推广渠道上不断砸钱,那么你认为把钱直接给客户,是不是比交给与客户终身价值毫无关系的第三方要更好呢?」——Bill Gurley

除去固定成本,沃尔玛的息税前营收利润率(EBIT)在 6% 上下浮动。去年,沃尔玛的营收达 271 亿美元。目前,其市场估价是其营收的 10.3 倍。(这里主要参照行业平均水平,通过市盈率参数法对企业进行估值。)

如何正确计算 SaaS 市场的 CAC 和 LTV?

CAC(Customer Acquisition Cost),即「用户获取成本」,也就是获取用户所花费的成本。

LTV(Life Time Value),即「用户的终身价值」,也就是获取的客户能够给公司带来的价值。

PBP(Payback Period),即「客户投资回收期」,也就是花出去的用户成本能在多长时间内收回。

根据业内观点,CAC 主要包括:总的市场相关的花费(甚至应该包括销售、市场人员的工资等)除以总的对应花费带来的所有新用户数。LTV 的计算公式为 :(某个客户每个月的购买频次*每次的客单价*毛利率)*(1/月流失率)。LTV/CAC=3 时,公司最能健康发展,如果该比值小于 3 说明转化率低,大于 3 说明在市场拓展上太过保守。

在 SaaS 市场,销售和市场推广成本只占营收的 0.5% 基本不太可能。而客户投资回收期只需 6 到 18 个月更是令人难以置信。也就是说,花出去的用户获取成本想要回本的话得数月以上。CAC 与 LTV 的健康比例是 1:3,这样公司才能获得高收入增长。

试想一下,如市场推广投入从 0.5% 增长到 5%,那么沃尔玛需要额外增长多少营收呢?如果其息税前营收利润率下滑至 1%,又会是怎样的情况呢?沃尔玛已经经营了 53 年,其高峰期生长已经过去了,现在的主要目标就是获取利润。

从数据上讲,尽管 SaaS 商业模式因其按需付费,客户忠诚度高的种种优势,能够为公司带来持续盈利,但是 SaaS 模式的缺陷也同样困扰着创业者。而这其中一个重要的原因就是:SaaS 公司创业之初需要的前期投入非常大,创业者往往需要在产品技术上不断打磨,提升客户产品体验,而在获得海量客户进入高速成长期,就需要投入资金扩大业务规模,以及数据安全或存储功能。

因此,正因为 SaaS 需要的前期投入非常高,因此,CAC/LTV=1/3 这个公式中,是不是过于强调市场推广渠道的投入呢?如果一家业绩不良的 SaaS 公司又会是怎样的计算结果呢?

将优劣 SaaS 公司的业绩数据进行对比

通常,SaaS 公司的毛利率在 60% 到 70% 之间,而流失率保持在个位数字。在 2014 Pacific Crest SaaS Survey 抽样的 300 多家 SaaS 公司中,可以发现:SaaS 公司通常都有一个固定费用,基本由以下两部分组成:营收的 17% 用于行政,26% 用于研发。以此为基准,我们将针对业绩良好的 SaaS 公司和业绩不良的 SaaS 公司进行对比。

假设条件:平均每家 SaaS 公司上年的年终收入为 100 美元,而业绩不良的 SaaS 公司毛利率为 60%,流失率为 3%,客户投资回收期为 18 个月。

在这一年里,业绩不良的 SaaS 公司每月流失的客户在 3%。由于没有新客户,这样的公司年终收入会在 71.5 美元。但是,该公司可以通过市场投入维持其每年 100 美元的收入。为了达到这个数字,该公司收入每增加 1 美元,就需要市场推广渠道上投入 1.5 美元(以 18 个月的回收期为准)。结果,为了填补这一流失缺口,该公司必须在市场推广渠道上花 42.7 美元。现在,年底收入确实达到 100 美元了,但是,只有 17% 的边际利润用于填补这部分固定成本。

而假设业绩良好的 SaaS 公司毛利率为 70%,月流失率 1.5%,客户投资回收期为 6 个月。

那么,该公司在市场上只需要投入 7.7 美元,就能够填补流失缺口。边际利润为 62% 就能够填补固定成本从而获利。而相比之下,业绩不良的 SaaS 公司将损失非常严重。

业绩好的 SaaS 公司手中拥有多余的钱,就能够拿出营收的 19.3% 作为股东利润,或者还可以进行再投资。现在,只需 6 个月的回收期就能达到 40% 的毛利率。

稳定状态下,业绩良好的 SaaS 公司的估值在是过去一年的 1.9 倍,这主要以沃尔玛营收的 10 倍估值为参考值,沃尔玛在数年内增长率仅在 2% 左右。

2004 到 2011 年期间,平均每家上市的 SaaS 企业的估值是其未来收入的 3 到 5 倍,从 2011 年起,这个数字一跃到了 5 到 10 倍。在 2014 年初,这个数字还在 10 倍以上。而从 2014 年起,这个数字开始下滑,到现在,基本保持在 4 到 6 倍,主要取决于所选择的参数值。

可惜的是,每月的收入流失和客户投资回收期并不在 GAAP 的衡量范围之内。这意味着公司不需要对外公布这部分数字。所以,想要透彻了解一家公司的运营状况往往被搞得复杂起来。

只要能识破这种增长模式,就能发现营收数字发生了哪些细微变化。此外,SaaS 公司本身也有些许差别。有些公司也能为了获得负的净流失值,通过从老客户身上获取更多利润。还有一点不要忽略,有些客户在投资回收期结束之前也会流失,导致烧的钱更多。

特别是在 SaaS 领域,高速增长率会令人感到困惑。一个高速增长的数字会掩盖掉好坏之间的差异,所以 SaaS 公司创始人必须投入时间和精力好好琢磨这个问题。

关联阅读:

SaaS 要点总结(简版)

SaaS 厂商关注 CAC<V,不如关注产品提高

业绩好的 SaaS 公司手中拥有多余的钱,就能够拿出营收的 19.3% 作为股东利润,或者还可以进行再投资。现在,只需 6 个月的回收期就能达到 40% 的毛利率。

稳定状态下,业绩良好的 SaaS 公司的估值在是过去一年的 1.9 倍,这主要以沃尔玛营收的 10 倍估值为参考值,沃尔玛在数年内增长率仅在 2% 左右。

2004 到 2011 年期间,平均每家上市的 SaaS 企业的估值是其未来收入的 3 到 5 倍,从 2011 年起,这个数字一跃到了 5 到 10 倍。在 2014 年初,这个数字还在 10 倍以上。而从 2014 年起,这个数字开始下滑,到现在,基本保持在 4 到 6 倍,主要取决于所选择的参数值。

可惜的是,每月的收入流失和客户投资回收期并不在 GAAP 的衡量范围之内。这意味着公司不需要对外公布这部分数字。所以,想要透彻了解一家公司的运营状况往往被搞得复杂起来。

只要能识破这种增长模式,就能发现营收数字发生了哪些细微变化。此外,SaaS 公司本身也有些许差别。有些公司也能为了获得负的净流失值,通过从老客户身上获取更多利润。还有一点不要忽略,有些客户在投资回收期结束之前也会流失,导致烧的钱更多。

特别是在 SaaS 领域,高速增长率会令人感到困惑。一个高速增长的数字会掩盖掉好坏之间的差异,所以 SaaS 公司创始人必须投入时间和精力好好琢磨这个问题。

关联阅读:

SaaS 要点总结(简版)

SaaS 厂商关注 CAC<V,不如关注产品提高评论

- 暂时没有评论,来说点什么吧