对于种子轮融资期的初创公司,2017将是地狱之年

在这个投资、估值、筹资和烧钱规模都很巨大的时代,初创公司会进行多次种子轮融资也变得稀松平常了,这对 2017 年的种子轮融资来说意味着什么?

原文作者:Tatjana de Kerros-Budkov翻译:徐婧欣

2006 年,初创公司早期种子轮融资的平均融资金额低于 60 万美元。十年后,这个金额已经达到了峰值,220 万美元。在这个投资、估值、筹资和烧钱规模都很巨大的时代,初创公司会进行多次种子轮融资也变得稀松平常了。那么这种趋势的驱动力是什么呢?多次种子轮融资之后,初创公司真的活得更好吗?这对 2017 年的种子轮融资来说意味着什么?

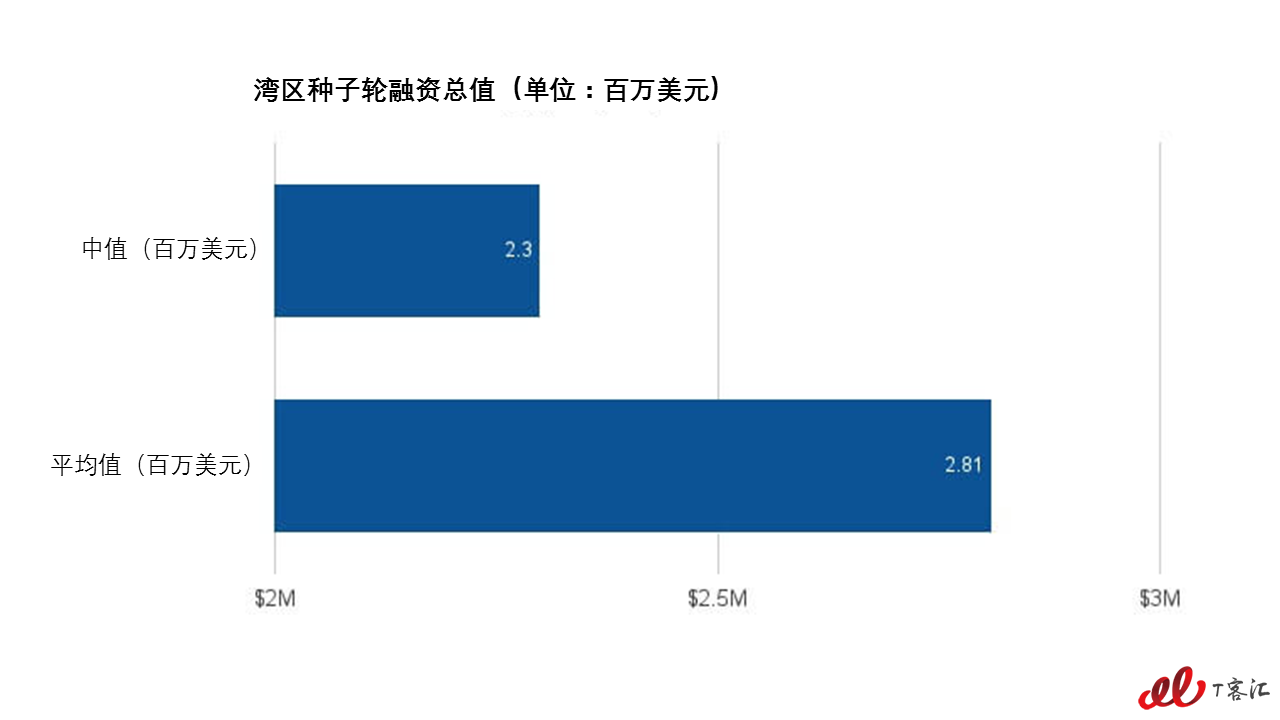

理论上来说,进行种子轮融资的投资人会成为初创公司的首位或是最初阶段的投资人(通常会承受最高的风险)。尽管与 2016 年相比,种子轮融资同比下降了 4%,种子轮融资的最低金额却在过去十年了增加了 3 倍。2006 年,初创公司种子轮融资预计可以达到 70 万美元。现在种子轮的平均规模为 220 万美元,而在旧金山湾区可以达到 281 万美元。

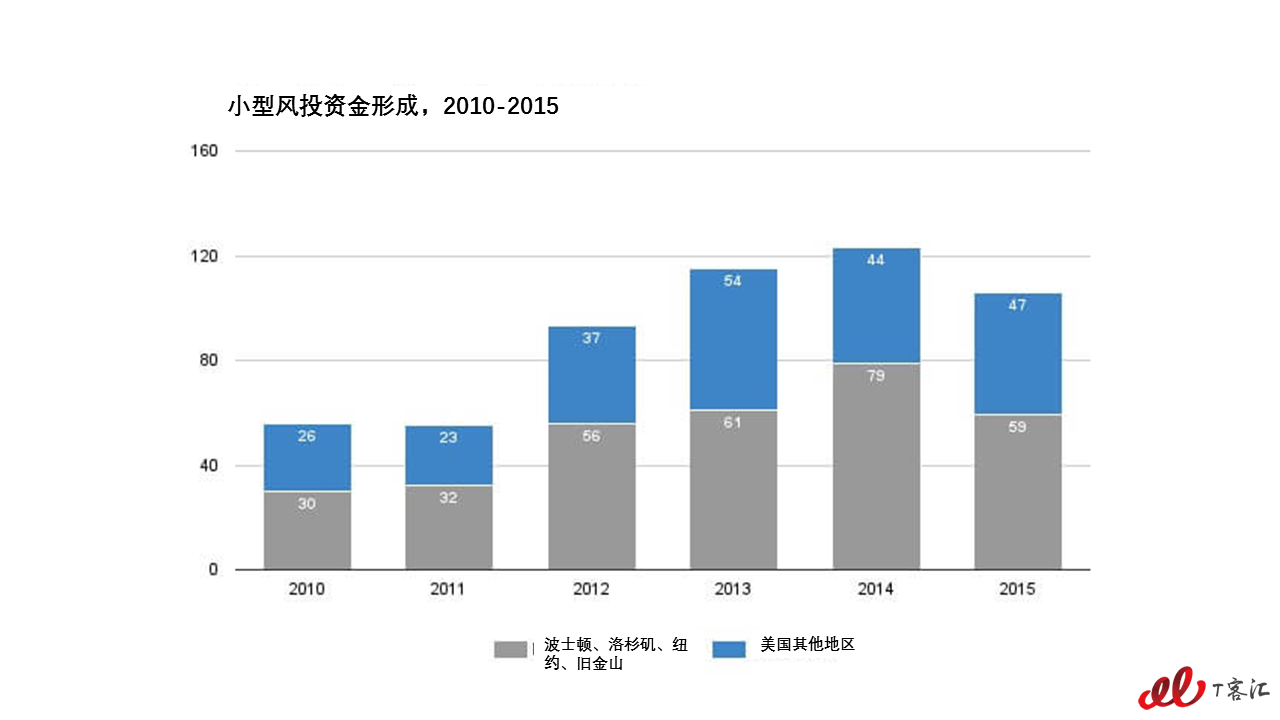

这意味着,早期 VC 要投资那些已经达到 A 轮融资的估值,但存在尚未取得收益风险的初创公司。要解决这种矛盾,就需要小型 VC 在种子轮融资之前提供资本,金额为 15 万美元到 50 万美元。仅 2015 年一年,美国就出现了 106 名新的「前种子期投资人」,为早期初创公司提供更大的资金池,避免筹资低于 50 万美元的尴尬情况。

我们认识和信任的创始人经常会说,想要获得 50 万美元的种子轮融资,真的非常让人为难。

我们认识和信任的创始人经常会说,想要获得 50 万美元的种子轮融资,真的非常让人为难。

——Notation Capital,Nicholas Chirls

种子资金的演变

在研究种子资金的变化趋势前,我们先来分析一下种子资金的情况为什么会有这么大的变化,为什么初创公司现在要进行多轮种子轮融资。

1. 早期融资周期的变化。

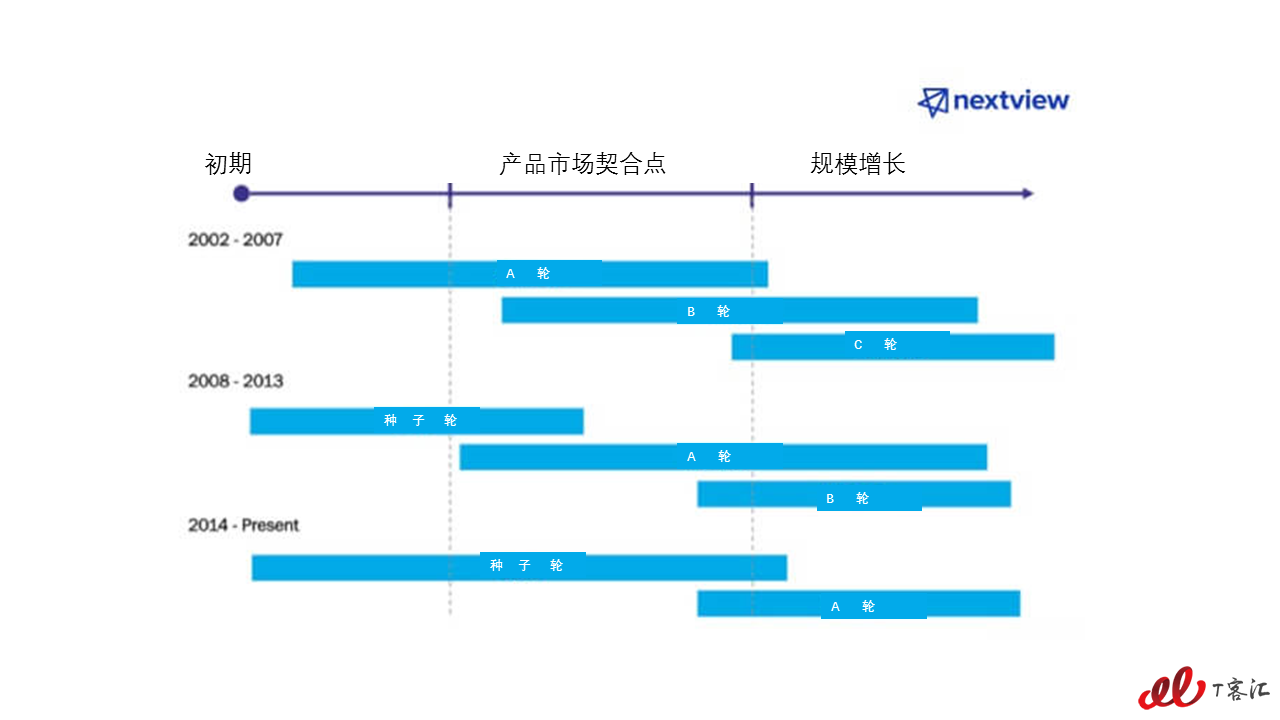

2005 年以前,要建立初创公司,可以先从家人和朋友那里获得资金,再寻求两种主要资金来源:天使投资和风险投资。基本上,在找到市场需求和产品契合度之前,仅靠一个有巨大潜力的想法就能在早期获得融资。种子轮融资可以带来需求,然后你就可以进行 A 轮融资,加速达到产品市场契合点,再进行 B 轮和 C 轮融资,加速增长。但是,第二次互联网泡沫、颠覆性的商业模式和机构基金的增加将这一切完全改变了。初创公司的发展速度突然加快,资本利用更有效率,单位经济效益提高,机构基金规模也有所扩大。就像 NextView 的 Rob Go 所说,这种情况极大改变了融资周期,种子投资人在寻找更大的市场吸引力,A 轮融资规模也在扩大。结果就是,初创公司必须获得更多的资金来源,以符合风险投资人寻找早期种子轮或 A 轮投资对象的要求。

早期融资的变化

2. 种子轮市场饱和。

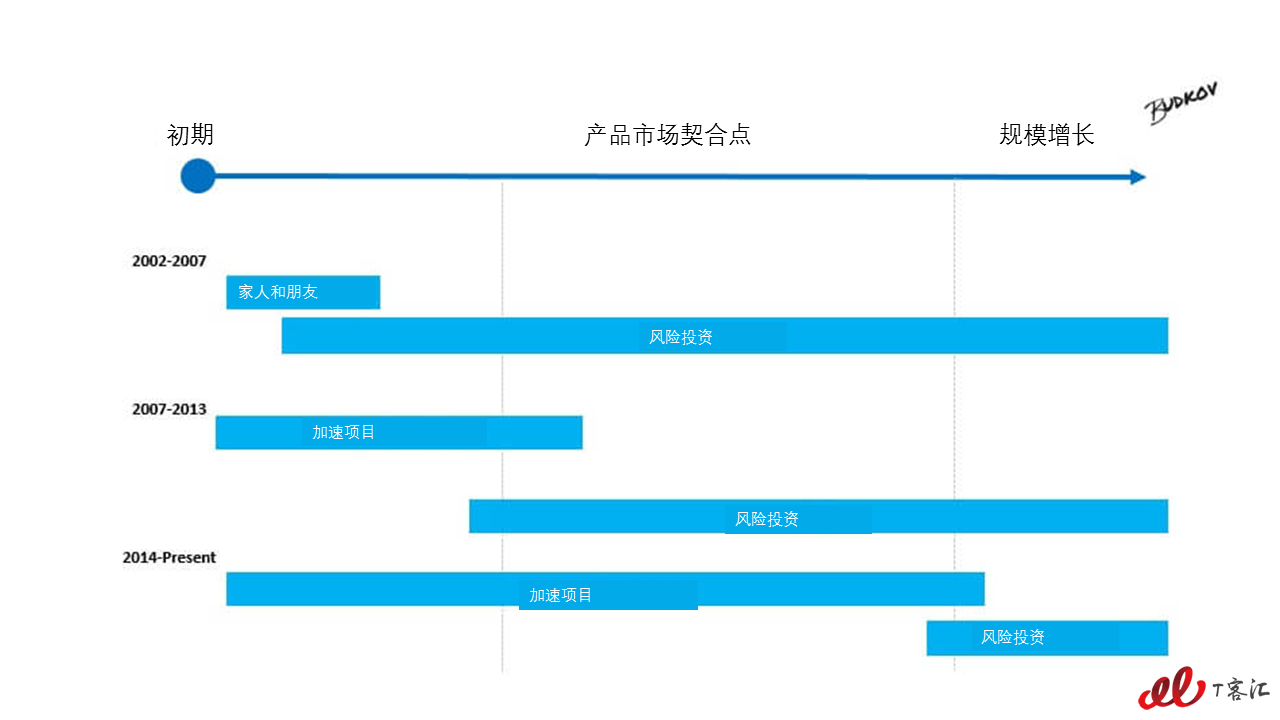

大约在 2005 年,企业家精神变成了一种时尚。纯经济(受到我们所熟悉的市场数量、金融和政策情况的影响)增加了对种子资金和初创公司供给的需求。2005 年,Y Combinator 成立了,紧接着 TechStars 也成立了。2008 年,共有 16 家初创公司成立,2015 年达到了 170 家,平均每年增加 50%。这还没有算上创业项目、创业补贴和各类争先恐后资助种子初创公司的资金。那么结果如何呢?超过 5,000 次早期投资,融资金额累计达到 195 亿美元。在这样的机遇下,初创公司能够从更多类型的投资者那里获得种子资金,每类投资者的条件和投资目标都有所不同,这使接下来的融资金额也有所提高。如今,初创公司在风险投资前通常会先从多个投资者那里寻求前种子期和种子轮融资,由此引出我们的下一个重点。

早期投资者的变化

早期投资者的变化

3. 种子不再只是种子。

现在第一轮融资已经不是种子轮而是前种子期融资,甚至连这都不是第一轮。你或许会首先从家人和朋友那里获得资金,然后是天使轮,再进行加速项目,或许还会有第二次,之后是一些个人投资者或天使投资人。此时,你就有资格进行种子轮融资了,这甚至还没包括大量的联合投资(syndicates)和众筹项目。这时你或许还没有获得收入,但是员工数量增加了、已经达到了增长的里程碑,并且已经获得足够多的市场吸引力来刺激投资人的欲望。问题在哪?比较容易获得种子资金,会增加 A 轮和 B 轮融资的难度,因为 A 轮和 B 轮的金额也会增加。

4.A 轮和 B 轮融资规模扩大。

初创公司进行种子轮融资后不会停滞不前,他们的目标通常是通过 A 轮和 B 轮获得更多融资。但是,由于现在的种子轮融资规模与过去的 A 轮和 B 轮相当,进行 A 轮和 B 轮变得更加困难,即便是你的各项指标都已达到要求。同时,A 轮和 B 轮的资金价值中值过高,大部分初创公司都无法达到要求。最近,Tomasz Tonguz 发帖表示 A 轮和 B 轮的数量比 2016 年下降了 20%,但是 B 轮投资规模增长到了 1000 万-1500 万。值得注意的是,目前 A 轮平均融资规模是 300-660 万美元。在当前的市场中,或许 A 轮融资才是最具风险的。

2016 年种子轮融资的情况

为了验证这个趋势,我使用了 Mattermark 数据,其中包括 2016 年旧金山湾区所有公开的种子轮融资的数据,包括首次和后继融资。为了确保数据的准确性,我将投资的最小值设为 10 万美元,最大值设为 300 万美元(A 轮融资中值)。

结论显示,首轮种子融资规模方面,旧金山湾区的初创公司胜过了其他地区的公司,获得行多次种子轮融资的代价是,这些融资无一例外都成了流血融资(Down Round)。

1.考虑到所有种子轮融资,种子轮融资总值平均达到 281 万美元,中值是 230 万美元。这可以证明旧金山湾区是存在泡沫的,但是这个数值又接近于全球的平均值 220 万美元。种子轮融资的价值增长如此之快(10 年内增长到三倍),超过了很多早期投资者的能力,2016 年种子轮交易量减少的原因就非常明确了。所以才会出现这么多小型风投基金来弥补这个空缺。

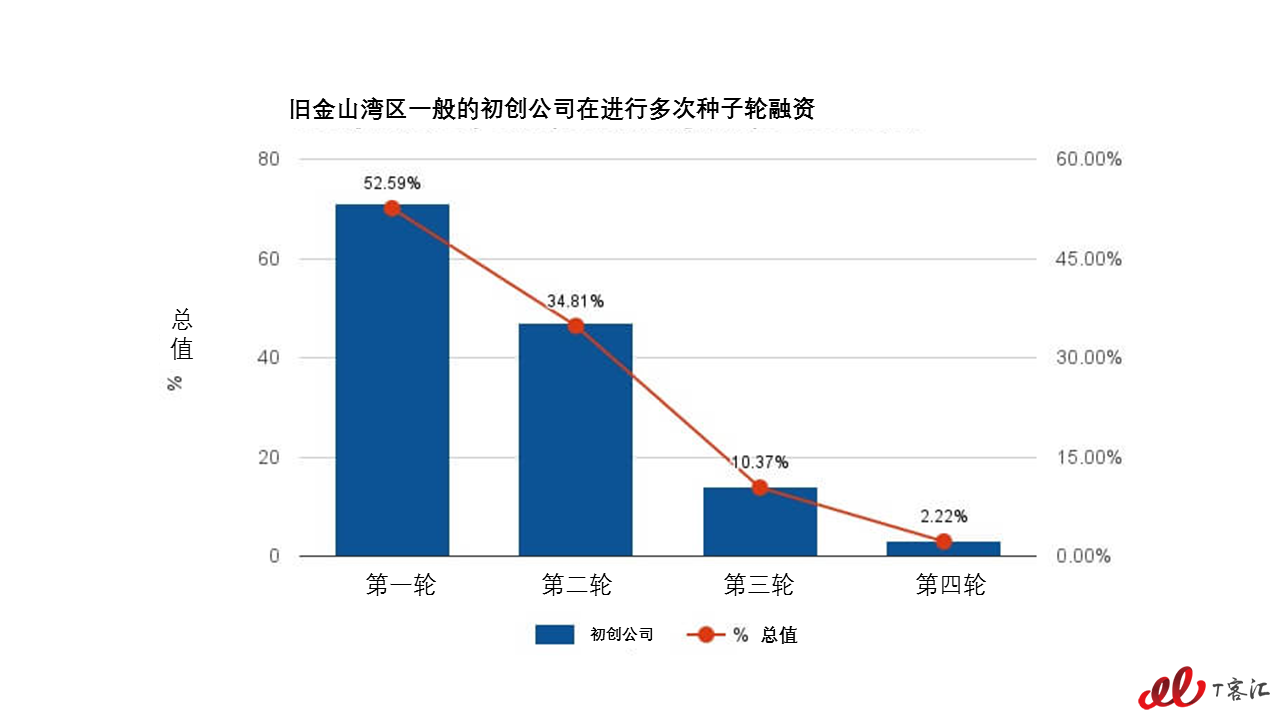

2.2016 年,旧金山湾区的初创公司平均进行了 1.6 次种子轮融资。52.5% 的初创公司正在进行首轮种子融资,35% 的公司在进行第二轮,10% 的公司在进行第三轮,而 2.2% 的公司在进行第四轮。

2.2016 年,旧金山湾区的初创公司平均进行了 1.6 次种子轮融资。52.5% 的初创公司正在进行首轮种子融资,35% 的公司在进行第二轮,10% 的公司在进行第三轮,而 2.2% 的公司在进行第四轮。

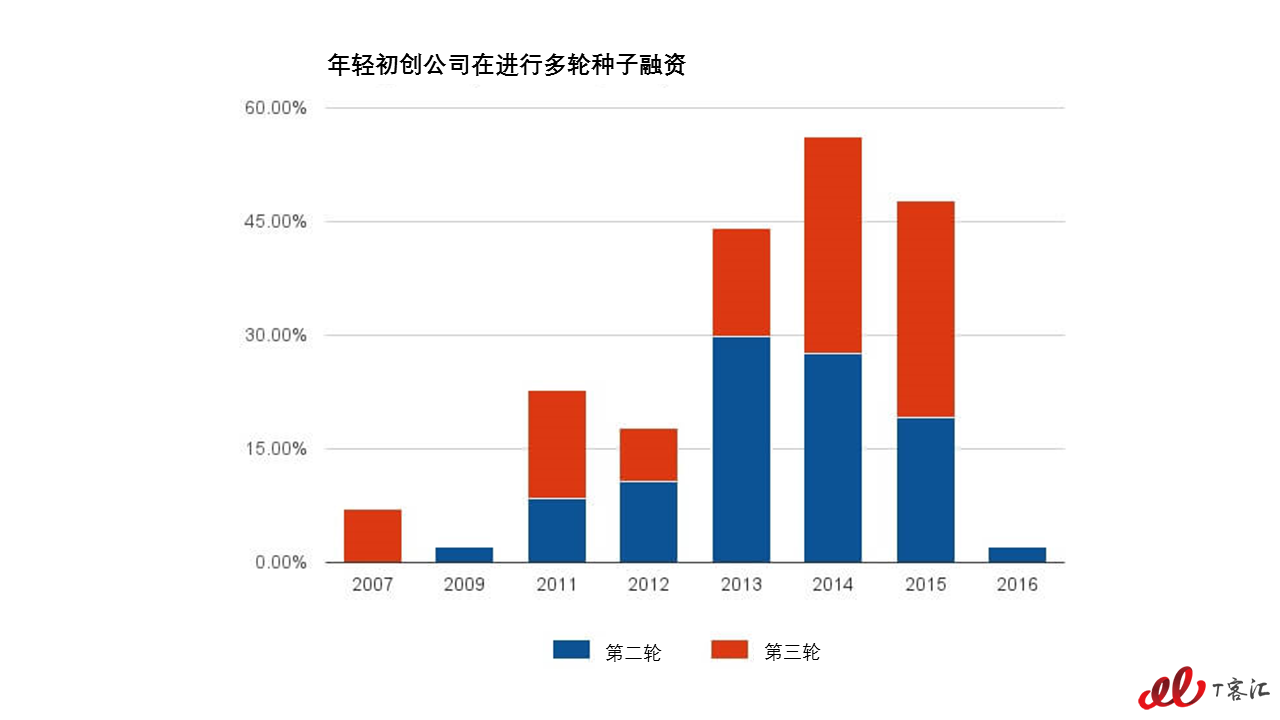

3.2014 年以后成立的初创公司最倾向于进行多次种子轮融资。这就是真正有趣的地方。你或许会认为,成立时间较长的初创公司更容易获得的二次资金?事实似乎不是这样的,2014 年或以后成立的初创公司中,有 50% 正在进行第二轮种子融资。而正在进行第三次种子融资的早期初创公司中,有 52% 也是在 2014 年或以后成立的。也就是说,每两次种子融资之间的间隔在逐渐缩短,初创公司要么加速发展,要么失去资本效益(我倾向于二者的混合)。

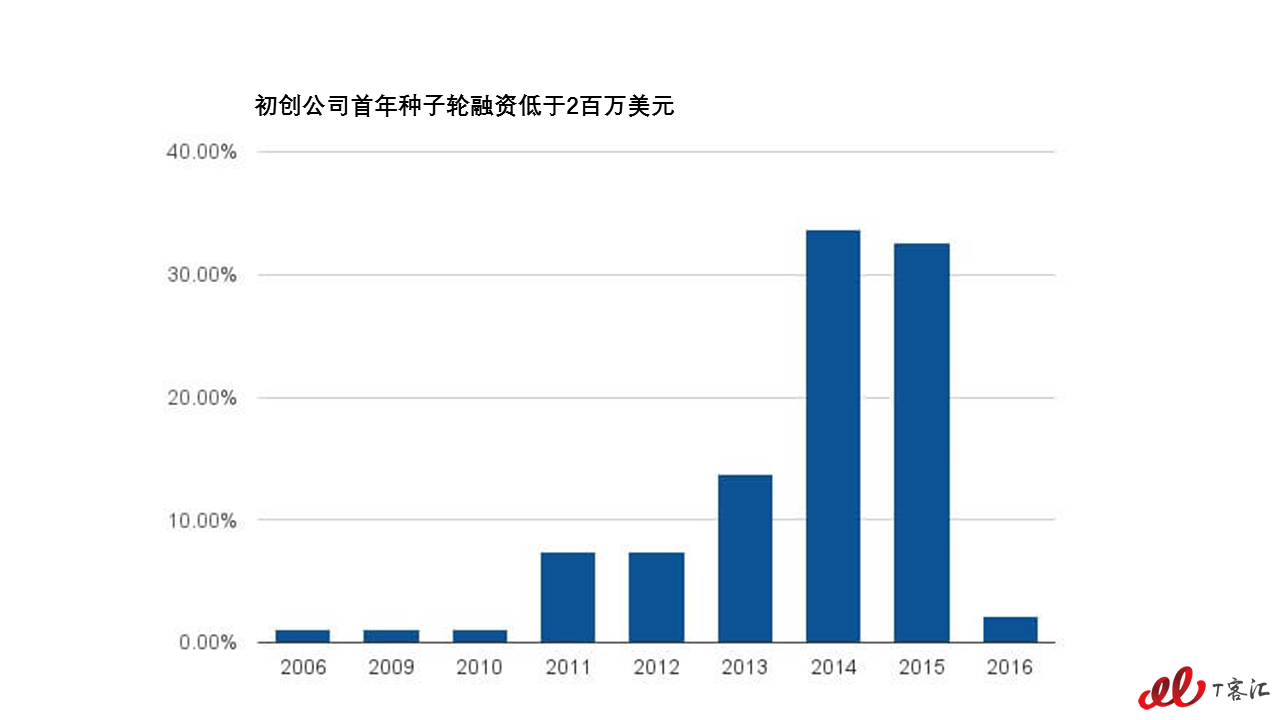

近两年成立的初创公司不仅融资的轮数在增加,金额也是如此。在分析最新公开的筹资金额时,我发现筹集到 2 百万或更多资金的公司中,有 70% 以下成立时间少于两年。

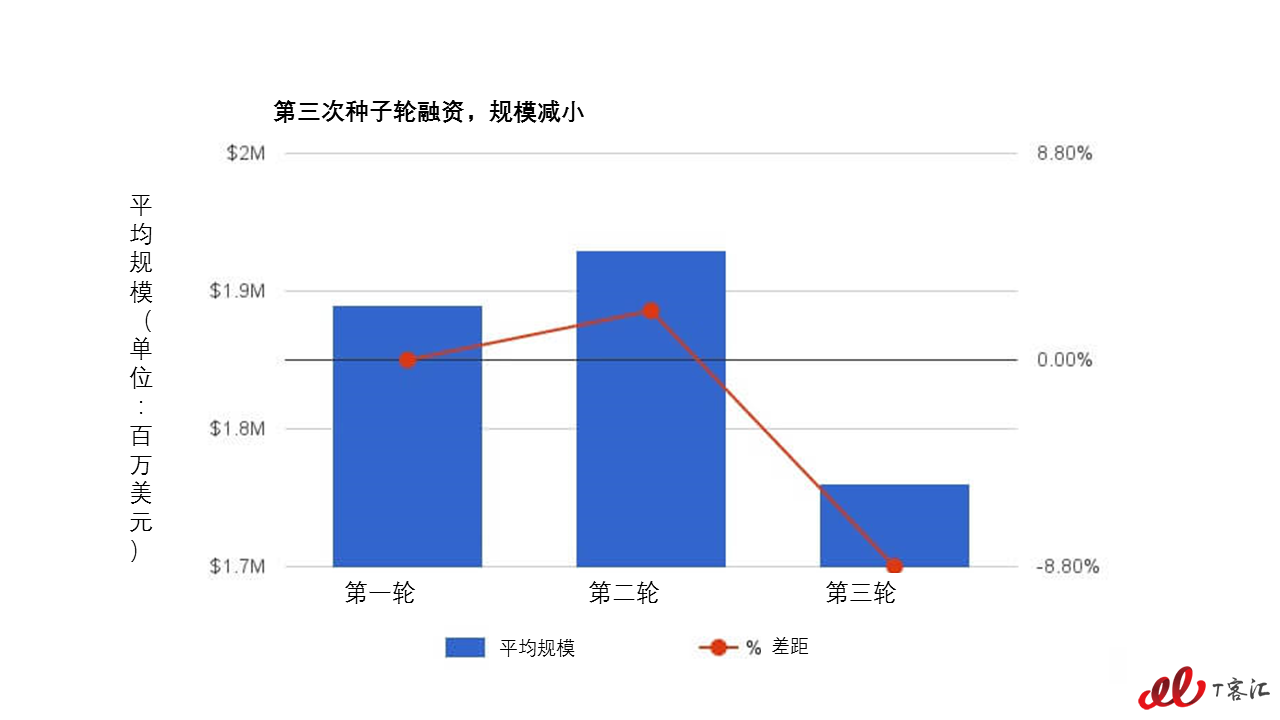

4. 进行多次种子轮融资是要付出代价的。旧金山湾区的公司在进行多次种子轮融资的同时,流血融资的可能性也在提高。首次种子轮融资的平均规模是 189 万美元,第二次的最高值是 193 万美元,而第三次,初创公司的融资规模平均会下降 8%,相当于超过 17 万美元,这使他们更难进行 A 轮融资。

旧金山湾区的融资现状或许无法代表整个国家,但是却能告诉我们 2017 年种子轮融资和 A 轮融资的走向。多次种子轮融资的趋势还会持续,尤其是随着小型风投公司数量的增加,反过来,这也会使得初创公司更难进行 A 轮和 B 轮融资,首要原因是估值较低和融资规模中值的提高。结果就是,早期投资者中会出现明显的分化,前种子期融资和种子轮融资之间差距在拉大。

简而言之,2017 年,如果初创公司想要获得 75 万美元到 150 万美元之间的融资,他们的处境可能会很尴尬。因为他们的资金需求对于越来越两极化的早期投资人来说,不是过高就是过低。

- 暂时没有评论,来说点什么吧