数据告诉你,借款融资是新三板企业维系发展的主力

2016年底,新三板终于迈入万家时代。随着华龙证券(835337)百亿定增尘埃落定,新三板在2016年全年实现了为中小企业成功募集约1451 亿元,其中近1324亿融资以现金募集,另外127亿以股份支付募集。

2016年底,新三板终于迈入万家时代。随着华龙证券(835337)百亿定增尘埃落定,新三板在2016年全年实现了为中小企业成功募集约1451 亿元,其中近1324亿融资以现金募集,另外127亿以股份支付募集。

看上去不错,但问题是,已经一年过去了,挂牌企业的数量已经翻番,通过定向增发募集到的资金却几乎与上一年持平,进步点在哪里呢?

僧多粥少,心酸的是,天寒地冻,万家灯火没有一盏属于你。

不过,三板慧特邀数据分析师陈小舟表示,新三板债权融资还在增长阶段,甚至借款融资实际上超越股权融资,成为新三板融资主力。

接下来他要用数据告诉你中小企业应该去哪儿找融资。

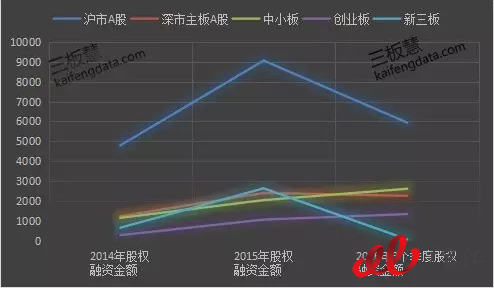

新三板最热时股权融资曾超越中小板、创业板

新三板对于中小企业是宽容的。

在这个市场最热的时候,哪怕去新三板,中小企业发起的股权融资总规模都相当可观:曾超越中小板、创业板。

但对于如今的一万家企业来说,股权融资显得很“小众”。

通过对历史数据的分析,我们能看到,历史以来,新三板股权融资(这里非指定增)在2015年达到巅峰,为2637亿,远远超越了创业板、中小板。

当然,同一时期,中小板为765家企业,创业板才492家企业,而新三板有5217家,可见这是由规模效应带来的。

为什么说股权融资对于新三板企业来说显得很小众呢?

因为股权融资受到大公司融资影响巨大。以九鼎为例,仅九鼎一家的股权融资退款,一下子使得新三板整体的三季报股权融资数额出现了锐减,这说明马太效应在新三板还是很明显,资金高度集中在个别企业手中,能在今年募集到1个亿以上的企业仅在2%左右。

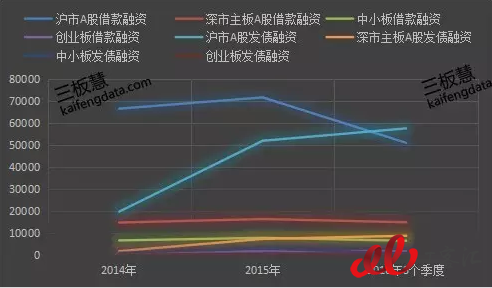

A股股权融资波浪式递进 债权融资进入高增长通道

在2006年到2015年间,A股市场的股权融资额呈现波浪形式变化,有增长却并不稳定,而借款获得的融资常年维持增长,并且维持着高增长率的态势。而于2013年异军突起的发债市场,2015年呈现出剧烈的增幅,仅管2016年3季度数据有所放缓,但仍处于增长阶段。

这样的情形,是不是同样适用于新三板的中小企业呢?

答案是肯定的,虽然发债融资对于新三板企业来说更小众,但不可忽视的是,新三板企业的债权融资市场正在扩增。

借款融资成维系新三板企业发展的主力

尽管对于万家新三板企业来说,发债融资还比较小众,尤其对于一个企业体量已经扩张4倍左右的市场,只有17家企业发债,但是我们还是可以看见,在股权融资趋冷的行情中,发债融资正在缓慢升温。

以下为可统计的新三板企业债权融资情况(借款融资、发债融资):

此外,据不完全统计,2016年,新三板发债融资规模较2015年暴增近5倍,但由于新三板数据以三季报为准但因为新三板不强制要求披露三季报,存在相当部分企业未披露三季报的情况,所以我认为2016年3季度的新三板数据准确性和完整性有待商榷,此外,创新层融资能力需要等待2016年全年数据统计出现,这一块值得期待。

比发债更值得注意的是,依托新三板扩张债权中的借款融资正在成为新三板企业发展中获得资金的主要方式。

在这里,我可以说说我的个人经验:就债权融资而言,挂牌企业比非公众企业更容易融到资,毕竟经历过财务规范,规范化在一定程度上降低了尽调成本。另外,暴露在相同的风险之下,债权相对于股权要更安全,所以新三板企业在融资时可以考虑多样化的融资手段。

来源:三板慧

- 暂时没有评论,来说点什么吧