雾里看SaaS公司防打眼,投资人用SANE来估值

本文介绍了SaaS估值的SANE模型,该模型可以帮助投资人筛选有增长趋势的低估值公司,以免错失市场良机。

编译:T客汇 卿云

本文介绍了SaaS估值的SANE模型,该模型可以帮助投资人筛选有增长趋势的低估值公司,以免错失市场良机。调查的数据集包括55家目前上市的SaaS公司。 由于Twilio(NYSE:TWLO)当时IPO,将其从此分析中将其排除。为了减轻数据中的生存偏差,早期数据集中包括总共89家公开交易但已被收购或以其他方式排除的公司。

但是EBITDA国内外计算方法不同,上市公司披露数据不同,在使用SANE模型请注意。以下是原文:

概述

·我们以前用两个回归模型对上市SaaS公司进行了分析,以制定基准估值的“经验法则”,希望投资者不要抱着“价格任意增长”的心态。

·虽然营收增长比EBITDA利润更重要,但随着SaaS市场成熟,盈利能力重要性愈发凸显。

·之前观察到的长期趋势仍将继续保持下去,历史性的增长、盈利能力重要性日趋增加,还有适度的规模溢价。

·我们讨论了过去一年的SaaS市场,并着重讨论SANE框架如何阐明公司收敛于基本价值的可能性。

·我们增加了对高于或低于预估倍数公司之间的评估模式,并讨论了对该领域的投资者的影响。

1)概述

2016年6月,我们传递了成为SaaS分析生态系统分析的愿景。简而言之,我们提出了一种以收入增长和盈利能力回归公共市场份额为基准的高增长SaaS公司估值的新方法 ——一个我们称之为“SANE”的方法。我们认为,这种方法比单纯使用收入增长更加有效,而且也不比与营收增长和EBITDA同等重要的“40%法则”差。我们推出两种模型,一是5-因素模型(结合实际和预测的收入增长,毛利和EBITDA利润以及公司规模),另一个是2-因素模型,这种模型将5-因素素模型的定量方法与40%法则(同时参考5-因素而来的大部分差异)相结合。截至15年12月31日,5-因素SANE模型的R²为71%,而2-因素SANE则为43%,单一的营收增长为33%,“40%法则”为21%。

在以前的分析中,我们用的是2015年第四季度的数据, 2016年第二季度数据还未披露,我们想观察通过我们的模型评估的公司有什么不同表现。然而,这一季度的数据貌似不可能得出什么有价值的结论,毕竟二季度之后SaaS生态系统会发生很大的变化。在此分析中,我们更新SANE框架,用最新数据评估SaaS公司,评估统计关系的变化及其所涉及的内容,最后使用此框架来探索SaaS生态系统的变化。

2)模型&数据更新

在此分析中我们对5-因素模型和2-因素模型进行更新升级。由于包含更多变量,5-因素模型产生更高的R²为0.84,而2-因素模型则为0.71。然而,调整后的R²回归结果包含额外的预测变量,仅略低于实际R²(5-因素模型调整后0.83对应实际0.84;2-因素模型调整后 0.70对应实际0.71)。15年12月31日我们发现类似的关系,现在我们对这两个模型的有效性依然有信心,因为在实际和调整后的R²之间只有细微差别,而且在95%置信水平下测试的两种回归具有统计学意义。自上次分析以来,5-因素模型的相关性有所增加,而2-因素模型的相关性急剧增加。

在当今质量参差的市场环境中,更新升级的2-因素方程的统计意义更大,其系数显著一致。独立变量(收入增长和EBITDA利润)保持不变时,截距(代表因变量(估值倍数))从15年12月31日的2.6倍(回归37%)下降到目前的1.9倍(回归27%),对应R²从0.43增加到0.71。同时,收入增长和盈利能力的系数均有所上升,收入增长现在占回归的57%(从49%上升),盈利能力占16%(从14%上升)。这些变化表明,平衡增长和盈利能力的趋势仍将继续,SaaS市场在过去一年的估值已经趋于预测的价值。

SaaS领域公司之间的相对价值关系目前产生以下SANE公式:

估值倍数=1.9+16.9(LTM营收增长%)+6.6(LTM EBITDA利润%)

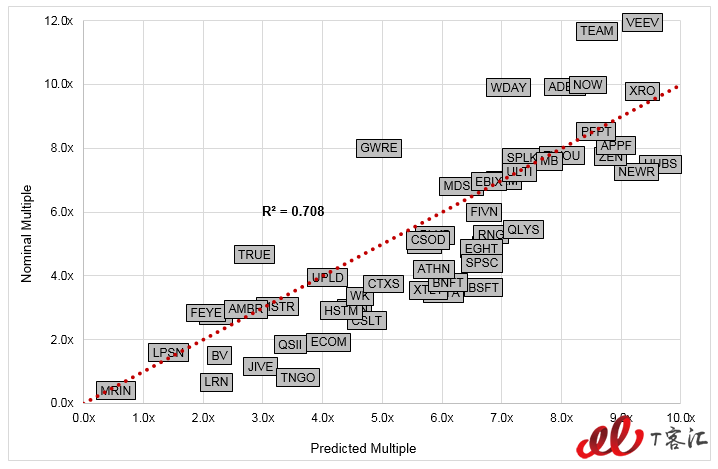

图1:2-因素回归曲线(目前)

预测倍数(X轴)和实际倍数(Y轴)

来源:资本IQ,

虽然我们喜欢2-因素模型的“经验法则”,但是5-因素模型对于SaaS市场价格的定量分析更有用,并且更令人信服。由盈利能力驱动的5-因素方程的份额大致保持不变,而增长驱动的份额从43%上升到60%。这一增长在2-因素模型也有,这种增长反映了在2-因素模型中强化统计关系,但两个变量之间变化的差异幅度更为明显。虽然盈利能力也很重要,但对于SaaS领域来说,实现和预测一线增长才是真正推动估值增长的助力。

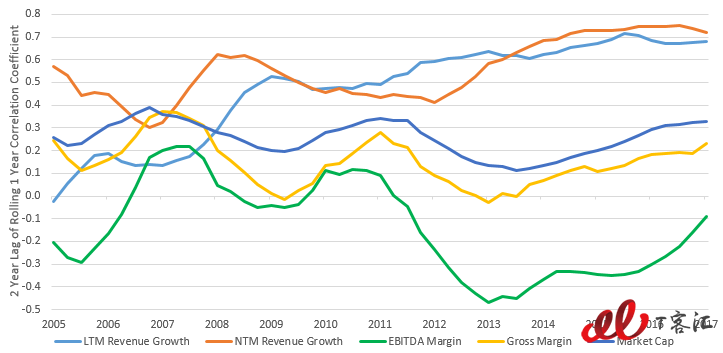

然而,市场再次优先考虑盈利能力增长的结论是错误的。在过去一年,以下图表中横断面调查结果证实了这一错误。我们观察到2015年趋势还将继续,包括盈利能力持续上升的趋势。营收增长依然是估值的重要的维度,过去增长率相关性从0.63增长到0.72,远期增长率从0.77下降到0.67。剩下的两个变量保持不变,市值保持不变,毛利率从0.28上升到0.30。 2017财年第一季度财务报表发布,远期收益增长系数下降可能是由于较小的收益导致。

到目前为止,数据中最重要的趋势是EBITDA利润估值的重要性持续增加, 2015年的较小负相关(-0.20),目前是正值(0.10)。2010年以来,SaaS市场EBITDA利润和估值之间的积极相关性在2016年和2017年首次重现。这一趋势的影响在第一张图表中没有体现,只是一条平滑的移动平均线,图2中的绿线表示近期EBITDA利润与估值的相关性上升。我们预计未来几个季度的这一趋势将继续保持,这表明SaaS市场正日趋成熟。

图2:SaaS估值倍数的历史决定因素

2 Year Moving Average of Rolling 1 Year Correlation Coefficient

来源: Capital IQ, Catalyst analysis

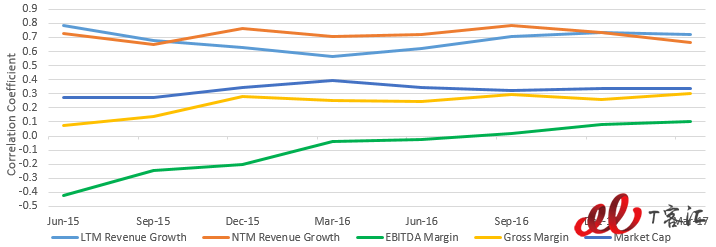

图3:近期SaaS估值倍数决定因素的变化

1年相关系数

来源: Capital IQ, Catalyst analysis

3)SaaS市场更新升级

2016年股市剧烈震荡,最后艰难回归了平均水平。纳斯达克指数7.5%的年回报率不及标准普尔500指数的9.5%,风控能力弱。2016年纳斯达克指数最大降幅15%,标准普尔500指数最大降幅10%。软件公司估值随市场一起震荡,更具戏剧性。

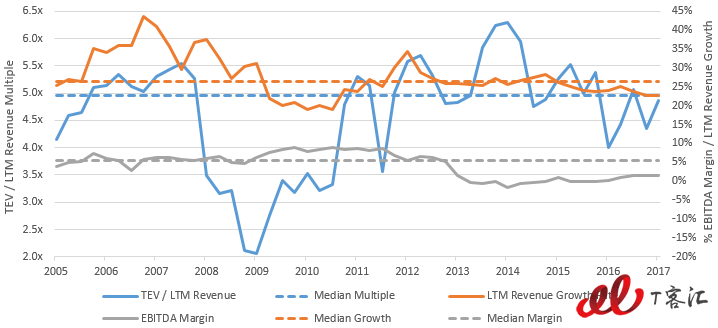

图4:历史增长率、利润、估值

TEV / LTM总收入和中位数(左轴)/ EBITDA利润和LTM收入增长和中位数(右轴)

来源: Capital IQ, Catalyst analysis

Tableau(NYSE:DATA)和领英(NYSE:LNKD)表现不尽人意,云计算软件行业急剧下滑,平均盈利水平普遍较弱。2016年第一季度,SaaS市场估值收益中位数倍数为4.0倍——上一次出现是在2011年第三季度的“双下跌”,远低于平均倍数5.0倍。截至上次2016年第二季度推出报告,市场估值已回升至均衡水平:2016年第二季度中位数倍数为4.4倍,第三季度为5.1倍,第四季度为4.3倍,2017年第一季度为4.9倍。市场波动导致IPO在技术上的缺乏,也拉开了战略并购和金融并购大戏的序幕。

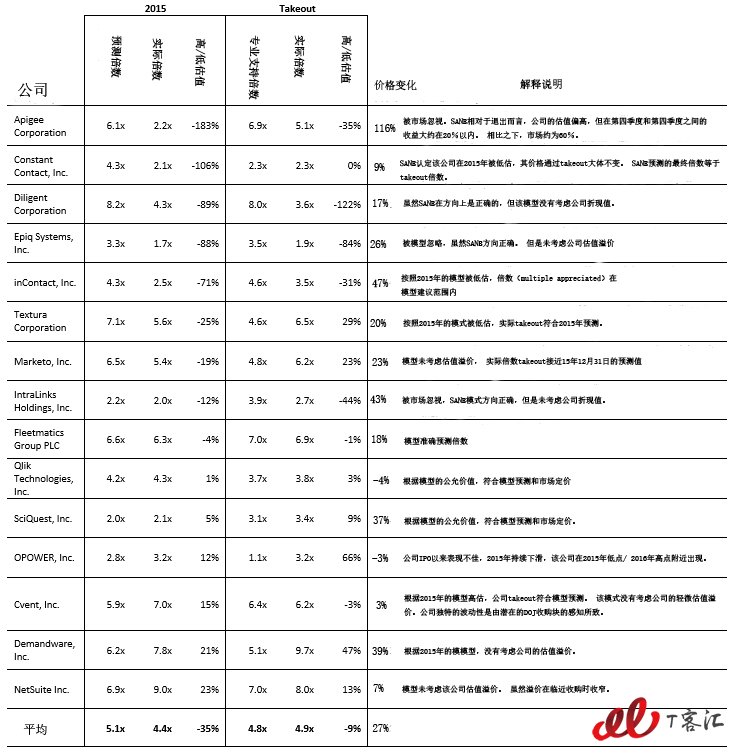

在开发SANE方法时,我们的目标是通过关注其基础来估值,表明公司如何随着时间的推移正常收敛,或者在市场合理化的时候快速收敛。看一下从我们上一次发行报告到目前为止并购的15家公司,这种收敛正在发生。平均来说,这些公司SANE模型在15年12月31日收购价值35%以内,如果在同一季度重复了该模型,则能够以10%极高准确度预测收购价值。这些公司(见下表),该表体现了15年1月31日估值倍数(既有SANE预测的估值倍数也有实际市场倍数)和收购时间。我们还计算了SANE模型得出的公司实际倍数的相对高估或低估值,实际值高于或低于预期值表明公司被市场低估或是高估。然后我们跟踪了每个公司股票变化,显示15年12月31日长期股权的收益或亏损。最后,在评论专栏我们简要讨论了SANE模型和市场哪个能更准确为公司定价。这些公司列在下面,从最低估值到最高估值。

图5:上市SaaS公司并购目标的估值和表现(2015-2016)

来源: Capital IQ, Catalyst analysis

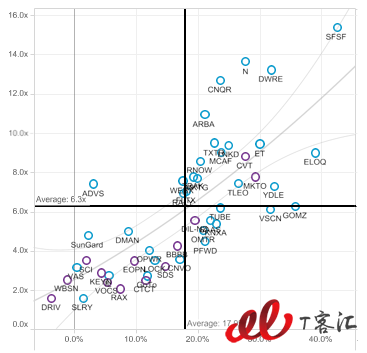

收购15家公司中较便宜的一半(由15年12月31日预测倍数和实际倍数之间的相对差异确定),如果通过takeout方式,回报率为38%,相比之下,15家中较贵的另一半的回报率为18% ,所有15家收购公司为27%,整个指标是16%。 15家里面有5家(占1/3)是金融并购,其余2/3是战略并购。一般来说,金融(私有股权)并购更倾向于估值,战略并购是对高速增长和更高价值公司。这种不同在历史数据中已有体现,如下图紫色代表低增长、低估值的金融并购公司。

图6:软件行业,资金并购(紫色)和战略并购(蓝色)类型

TEV/LTM收益倍数(Y轴),LTM收益增长(X轴)

来源:FactSet, Wells Fargo Securities

然而,低估值这一项在对公司价值投资时并不是决定性因素。上图阐述的估值和收益增长之间的关系,仅是SANE模型的一部分。我们发现规范公司估值,SANE模型比单一的关注营收增长或“40法则”更有效。我们合理的假设资金并购重点关注SANE低估的公司——这些公司因为其财务指标而被市场误解。而在我们的公司样本中恰恰相反。截止15年12月31 日退出时,5家资金并购的公司被低估18%。另外其它10家战略并购的公司在15年12月31日被低估43%,退出时被低估4%。对比看,15家收购公司的集团在12/31/15被低估了35%,退出时低估了9%,整体指标为公允价值12/31/15,相当于在退出/现在稍微被高估4% 。

不同以往,资金并购目标是更高估值的公司,符合市场规律或者稍有溢价。战略并购目标是最被低估值公司,并购价格虽然比市场价值高,但是符合SANE模型的基本价值设定。SANE模型使投资人对公司潜力有更好的预测,尤其是高瞻远瞩的战略并购。在我们之前的研究报告中可以深入了解一下,投资表现以及基本面与估值之间的收敛在这些公司之间有什么不同。

市场宠儿(Market Darlings)是具有实际企业价值的公司,其LTM收益倍数超过5倍,超过单独基准预测倍数的20%,换句话说,也就是无论完全基准还是相关基准都是高估值。15年12月31日这样的公司有Xero (OTCPK:XROLF), ServiceNow (NYSE:NOW), Workday (NYSE:WDAY), Splunk (NASDAQ:SPLK), Hubspot (NYSE:HUBS), Netsuite (NYSE:N), Ultimate Software (NASDAQ:ULTI), athenahealth (NASDAQ:ATHN), 和 Benefitfocus (NASDAQ:BNFT).

9个公司中,1家(Netsuite)被收购了,2家(Ultimate Software and Workday)仍然是市场宠儿,5家 (athenahealth, Benefitfocus, ServiceNow, Splunk, and Xero)目前公允价值,还有1家(HubSpot)失足成恨,在一路高歌的路上,却从被高估28%跌到了被低估18%(以后可称之为“证明者”)。这些市场宠儿2015年高估23%,目前仅高估2%(在公允估值范围内)。这些公司预测估值和实际估值平均相差21%。

对比整体指标20%的股权回报,2015年投资这9个宠儿回报是-5%。股市风云变幻,目前有7个市场宠儿,他们是Veeva (NYSE:VEEV), Workday, Proofpoint (NASDAQ:PFPT), LogMeIn (NASDAQ:LOGM), Ultimate Software, Ebix (NASDAQ:EBIX), 和Demandware (NYSE:DWRE))。新宠交易平均倍数8.5倍(SANE推荐5.8倍或平均高估值30%),对比整体指标(包括并购公司),平均估值为5.4倍,符合SANE模型。

潜力股(Prove-Its)是那些被看好的超过5倍收益的公司,但是实际比预期低20%多。截至2015年12月31日,这些公司有:Hortonworks (NASDAQ:HDP), AppFolio (NASDAQ:APPF), Textura (NYSE:BSFT), :TXTR), Box (NYSE:BOX), MINDBODY (NASDAQ:MB), Broadsoft (NASDAQ Xactly (NYSE:XTLY), 和Apigee (NASDAQ:APIC)。

8家公司中,2家(Apigee and Textura)被收购了,1家(Broadsoft) 依然是潜力股,4家(Box, AppFolio, MINDBODY, 和 Hortonworks)从潜力股成为了普通股。另外1家(Xactly),从EBITDA利润看,从潜力股成为了“不尽人意”。这些潜力股2015年被低估60%,目前低估12%(公允价值内[Office2] ),预测估值和实际估值相差48%。有趣的是,2015年无论市场宠儿还是潜力股在SANE都在向公允价值收拢。

对比整个指标的16%回报率,投资这8个潜力股回报率39%。Apigee,2015年被低估最狠的公司,SANE(低估183%),通过并购回报率达到116%。目前潜力股有7个,他们是BroadSoft, HubSpot, RingCentral (NYSE:RNG), SPS Commerce (NASDAQ:SPSC), Salesforce (NYSE:CRM), 8x8 (NASDAQ:EGHT), 和 RealPage (NASDAQ:RP0,这些公司当前有交易,一个被收购(Diligent Corporation),HubSpot(之前讨论过)是前市场宠儿,只有BroadSoft依然是潜力股。当前潜力股(Prove-Its)交易平均倍数5.2倍(SANE推荐7倍,或者平均低估29%),整体指标平均估值5.4倍,符合SANE模式。从2015年到当下大量潜力股(Prove-Its)公司的逆袭令人记忆犹新,并强调了这些公司特别强劲的收敛特征(在绝对和相对基础上都被低估),并提出了未来研究的重点,如何利用SANE方法进行投资决策。

经营不善的公司(Underperformers )是那些估值倍数低于5倍的公司,交易低于预测估值(预期)20%,估值倍数也低于5倍。15年12月31日有6家这样的公司,他们是Healthstream (NASDAQ:HSTM), inContact (NASDAQ:SAAS), Intralinks (NYSE:IL), Halogen (OTC:HGENF), Liveperson (NASDAQ:LPSN), and Jive Software (NASDAQ:JIVE).。6家公司中,2家公司(inContact and Intralinks)被收购。其他继续艰难前行的公司估值倍数1.7倍,预测估值倍数是2.8倍(平均低估67%);而现在实际估值倍数是2.2倍,其预测估值倍数是2.6倍(平均低估21%;除Liveperson外低估47%)。15年12月31日到现在,其预测估值与实际估值相差17%。

这些继续跋涉的公司里,除Liveperson外都在继续。Liveperson在基本面恶化估值之后目前是公允价值,符合市场准则。与整体指标16%的股权回报率相比,4家继续跋涉的公司回报率为23%,因为出了黑马Halogen,其回报率高达74%。除Halogen之外,其余三家平均回报率仅为6%。当前经营不善的公司达到了13家,他们是athenahealth , Benefitfocus, Castlight Health (NYSE:CSLT), ChannelAdvisor (NYSE:ECOM), Halogen Software, HealthStream, Jive Software, Quality Systems (NASDAQ:QSII), Tableua Software , Tangoe (NASDAQ:TNGO), Upland Software (NASDAQ:UPLD), Workiva (NYSE:WK), 和 Xactly。与2015年6家相比,多出这么多实在惊人。HealthStream, Halogen Software, 和Jive Software这三家仍然榜上有名。当前这些经营不善的公司的交易平均倍数是2.7倍(SANE推荐3.9倍,或平均低估56%)。总体指标平均倍数是5.4倍,符合SANE模式。

4)结论

以上是我们对决定估值的因素的一个粗浅认识,把它们放在SANE模型里,归结成一个标准企业估值的工具。可以帮助投资人筛选有增长趋势的低估值公司,以免错失市场良机。

我们从总指标的一部分得出这些结论,阐明了2016年里预测倍数和实际倍数的离散变化。基于每个公司实际估值及其相关的12/31/15 SANE的预测估值,19家公司的投资中,低估值超过20%的公司其平均回报率为38%,而12个高估值超过20%的公司其回报率为3%。总体平均回报率为20%。

19家低估值公司,只有Tangoe这一家表现不尽人意(是负的),Shopify (NYSE:SHOP) 和Apigee这两家估值翻倍。12家高估值公司,athenahealth, Ultimate Software, ServiceNow , Marin, 和Guidewire (NYSE:GWRE)这5家股权表现不佳。他们的股权表现暂且不提,我们对比了公司实际估值和由SANE预测估值之间的差别。对于以前超过20%(高估值平均值高达35%)的公司,这一差距收窄了10%,不包括唯一扩大的异常值(Marin)时为22%。 这些公司的平均下降幅度为24%,从目前的8.3倍平均下降到6.8倍。

相比之下,之前低估值超过20%(平均64%)的公司其平均差异为30%。这些公司平均估值上升了25%,从3.6倍升高到4.5倍。公允估值上一次相当有价值的公司中,扩张了4%,与整体的相对估值水平相当。整个组合的中位数下降了4%(从5.2倍到5.0倍),平均值下降了2%(从5.5倍到5.4倍)。趋于平均,上市公司的估值超过其预期值,平均倍数下降了17%(从6.8倍下降到5.8倍),公司价值低于其预期值,平均倍数增加了18%( 从4.4倍到5.2倍)。

当前高估值超过20%的公司(忽略takeout和负值预测值,按目前高估的升序列出)有:Marin Software, LivePerson, FireEye (NASDAQ:FEYE), Guidewire, Veeva, TrueCar (NASDAQ:TRUE), Amber Road (NYSE:AMBR),和Workday。其中许多是昂贵的公司,从上次的实际倍数有明显的下降或增加。 当前低估值超过20%的公司(忽略takeout,按升序排列的当前估值)有:Tangoe, Jive Software, ChannelAdvisor, BroadSoft, Castlight Health, Tableua, Xactly, Quality Systems, RingCentral, Halogen Software, SPS Commerce, Benefitfocus, Workiva, athenahealth, HealthStream, salesforce.com, 8x8, 和 RealPage .

5)附录

我们的数据集包括55家目前上市的SaaS公司。 由于Twilio(NYSE:TWLO)最近IPO,我们从此分析中将其排除。早期数据集中包括总共89家公司,反映出那些公开交易但已被收购或以其他方式排除的公司。 这些公司的纳入是从以前采用的数据集的改变,旨在减轻数据中的生存偏差。 如前所述,目前的一些公司还包括一些从更传统的本地部署软件模式转变过来的公司。 所选公司按字母顺序排列如下:

公司 | Ticker | Market Cap | TEV / NTM 营收 | TEV / LTM 营收 | NTM 营收增长 (%) | LTM 营收增长 (%) | LTM EBITDA 利润 | LTM 毛 利润 | ||

Average | - | $4,997 | 4.5x | 5.6x | 21% | 24% | -4% | 69% | ||

Median | - | $1,956 | 4.2x | 5.0x | 18% | 24% | 0% | 69% | ||

2U, Inc. | TWOU | $1,760 | 5.9x | 7.8x | 31% | 37% | -9% | 80% | ||

8x8, Inc. | EGHT | $1,359 | 4.2x | 4.9x | 16% | 25% | 2% | 74% | ||

Adobe Systems Incorporated | ADBE | $63,788 | 8.1x | 9.9x | 22% | 21% | 32% | 86% | ||

Amber Road, Inc. | AMBR | $209 | 2.6x | 3.0x | 12% | 9% | -17% | 51% | ||

AppFolio, Inc. | APPF | $879 | 6.2x | 8.1x | 30% | 41% | -4% | 58% | ||

athenahealth, Inc. | ATHN | $4,417 | 3.5x | 4.2x | 19% | 17% | 10% | 51% | ||

Atlassian Corporation Plc | TEAM | $6,632 | 8.3x | 11.7x | 40% | 37% | 0% | 88% | ||

Bazaarvoice, Inc. | BV | $348 | 1.5x | 1.5x | 2% | 2% | -4% | 62% | ||

Benefitfocus, Inc. | BNFT | $843 | 3.3x | 3.8x | 14% | 26% | -9% | 48% | ||

Blackbaud, Inc. | BLKB | $3,531 | 4.9x | 5.3x | 8% | 15% | 17% | 54% | ||

Box, Inc. | BOX | $2,092 | 4.0x | 5.0x | 26% | 32% | -29% | 72% | ||

BroadSoft, Inc. | BSFT | $1,258 | 3.1x | 3.6x | 16% | 22% | 10% | 73% | ||

Castlight Health, Inc. | CSLT | $379 | 2.2x | 2.6x | 20% | 35% | -53% | 66% | ||

ChannelAdvisor Corporation | ECOM | $280 | 1.8x | 1.9x | 9% | 13% | -5% | 76% | ||

Citrix Systems, Inc. | CTXS | $13,132 | 4.5x | 3.7x | -17% | 4% | 30% | 85% | ||

Cornerstone OnDemand, Inc. | CSOD | $2,228 | 4.5x | 5.1x | 14% | 25% | -11% | 68% | ||

Ebix, Inc. | EBIX | $1,909 | 6.3x | 7.0x | 10% | 12% | 37% | 71% | ||

Ellie Mae, Inc. | ELLI | $3,373 | 6.7x | 8.2x | 22% | 42% | 20% | 67% | ||

FireEye, Inc. | FEYE | $2,221 | 2.8x | 2.8x | 1% | 15% | -41% | 62% | ||

Five9, Inc. | FIVN | $984 | 5.2x | 6.0x | 16% | 26% | 1% | 59% | ||

Guidewire Software, Inc. | GWRE | $4,183 | 6.8x | 8.0x | 18% | 14% | 4% | 63% | ||

Halogen Software Inc. | HGN | $266 | 2.8x | 3.0x | 7% | 10% | 9% | 76% | ||

HealthStream, Inc. | HSTM | $760 | 2.6x | 2.9x | 12% | 8% | 9% | 57% | ||

Hortonworks, Inc. | HDP | $591 | 2.1x | 2.7x | 29% | 51% | -132% | 61% | ||

HubSpot, Inc. | HUBS | $2,144 | 5.8x | 7.5x | 30% | 49% | -14% | 77% | ||

Jive Software, Inc. | JIVE | $344 | 1.2x | 1.2x | 0% | 4% | 0% | 67% | ||

K12 Inc. | LRN | $749 | 0.7x | 0.7x | 2% | -2% | 5% | 37% | ||

LivePerson, Inc. | LPSN | $405 | 1.7x | 1.6x | -8% | -7% | 4% | 72% | ||

LogMeIn, Inc. | LOGM | $5,084 | 4.9x | 14.6x | 198% | 24% | 12% | 86% | ||

Marin Software Incorporated | MRIN | $71 | 0.5x | 0.4x | -12% | -8% | -6% | 65% | ||

Medidata Solutions, Inc. | MDSO | $3,267 | 5.7x | 6.8x | 19% | 18% | 14% | 76% | ||

MicroStrategy Incorporated | MSTR | $2,147 | 3.0x | 3.0x | 3% | -3% | 23% | 82% | ||

MINDBODY, Inc. | MB | $1,126 | 5.8x | 7.6x | 30% | 37% | -10% | 69% | ||

New Relic, Inc. | NEWR | $1,956 | 5.6x | 7.3x | 30% | 50% | -22% | 81% | ||

Proofpoint, Inc. | PFPT | $3,232 | 6.5x | 8.5x | 31% | 41% | -11% | 71% | ||

Quality Systems, Inc. | QSII | $933 | 1.8x | 1.8x | 2% | 2% | 12% | 55% | ||

Qualys, Inc. | QLYS | $1,322 | 4.8x | 5.4x | 14% | 20% | 24% | 79% | ||

RealPage, Inc. | RP | $2,801 | 4.2x | 5.0x | 19% | 21% | 14% | 57% | ||

RingCentral, Inc. | RNG | $2,031 | 3.9x | 5.3x | 36% | 28% | -3% | 81% | ||

salesforce.com, inc. | CRM | $58,114 | 5.8x | 7.0x | 21% | 26% | 6% | 73% | ||

ServiceNow, Inc. | NOW | $14,277 | 7.6x | 10.0x | 32% | 38% | -5% | 71% | ||

Shopify Inc. | SHOP | $6,528 | 10.2x | 15.8x | 54% | 90% | -7% | 54% | ||

Splunk Inc. | SPLK | $8,311 | 6.1x | 7.7x | 26% | 42% | -32% | 80% | ||

SPS Commerce, Inc. | SPSC | $988 | 3.8x | 4.4x | 14% | 22% | 10% | 67% | ||

Tableau Software, Inc. | DATA | $3,766 | 3.2x | 3.5x | 7% | 27% | -12% | 88% | ||

Tangoe, Inc. | TNGO | $209 | 0.8x | 0.8x | 5% | 6% | 4% | 54% | ||

The Ultimate Software Group, Inc. | ULTI | $5,747 | 5.8x | 7.3x | 24% | 26% | 9% | 62% | ||

TrueCar, Inc. | TRUE | $1,372 | 4.1x | 4.7x | 15% | 7% | -9% | 91% | ||

Upland Software, Inc. | UPLD | $276 | 3.5x | 3.9x | 13% | 7% | 9% | 63% | ||

Veeva Systems Inc. | VEEV | $7,013 | 9.9x | 11.9x | 21% | 33% | 22% | 68% | ||

Workday, Inc. | WDAY | $16,997 | 7.7x | 9.9x | 29% | 35% | -17% | 69% | ||

Workiva Inc. | WK | $642 | 2.9x | 3.4x | 15% | 23% | -22% | 71% | ||

Xactly Corporation | XTLY | $367 | 3.0x | 3.6x | 18% | 26% | -13% | 61% | ||

Xero Limited | XRO | $2,542 | 6.7x | 9.8x | 46% | 55% | -33% | 78% | ||

Zendesk, Inc. | ZEN | $2,641 | 5.8x | 7.7x | 35% | 49% | -27% | 70% | ||

15年12月31日分析相关公司,未在表中的其余公司如下:

·Ariba (之前名 ARBA)——采购和货源软件——创建于1996年,1999年IPO,2012年被SAP收购,包括过去成本。

·Atlassian (NASDAQ:TEAM)——协同软件——创建于2002年,2015年IPO,包括上市后稳定价格。

·BlackBoard (之前名BBBB)——教育软件——创建于1997年,2004年IPO,2011年被Providence Equity Partners收购,包括历史成本。

·ChannelAdvisor——电子商务软件解决方案——创建于1996年,1999年IPO,包括新成本。

·Concur (之前名 CNQR)——云计算软件——创建于1993年,1998年IPO,2014年被SAP收购,包括历史成本。

·Constant(之前名 CTCT)——线上服务——创建于1995年,2007年IPO,2015年被Endurance International收购。

·Convio——非盈利市场软件——创建于1999年,2010年IPO,2012年被Blackbaud收购,包括历史成本。

·Covisint——云计算商务软件——2000年创建,2004年被Computware收购,2013年IPO,2014年独立,包括新成本。

·Demandtec——基于云计算的零售商——创建于1999年,2007年IPO,2011年被IBM收购,包括历史成本。

·Diligent Corp——board协同软件——创建于1994年,2009年IPO,2016年被IVP收购,包括历史成本。

·E2open——供应链管理软件——创建于2000年,2012年IPO,2015年被IVP收购,包括历史成本。

·Eloqua——自动化营销——创建于1999年,2012年IPO,2012年被Oracle收购,包括历史成本。

·Epiq Systems——法务软件——创建于1964年,1997年IPO,2016年被收购,OMERS Private Equity 和Harvest Partners参股。包括历史成本。

·ExactTarget——营销软件——创建于2000年,2012年IPO,2013年被Salesforce收购,包括历史成本。

·Guidewire——保险软件——创建于2001年,2012年IPO,包括新成本。

·Kenexa——人力成本管理软件——创建于1987年,2005年IPO,2012年被IBM收购,包括历史成本。

·Omniture——营销和网页分析软件——创建于1996年,2006年IPO,2009年被Adobe收购,包括历史成本。

·Proofpoint——邮件安全软件——创建于2002年,2012年IPO,包括新成本。

·Responsys——自动化营销软件——创建于1998年,2011年IPO,2013年被Orcle收购,包括历史成本。

·RightNow——客户服务软件——创建于1997年,2004年IPO,2011年被Oracle收购。

·Saba Software——人力资源管理软件——创建于1997年,2000年IPO,2015年被Vector Capital收购,包括历史成本。

·Salary.com——人力资源管理软件——创建于1987年,2010年IPO,2010年被Kenexa收购,包括历史成本。

·Success Factors——人力资源管理软件——创建于2001年,2007年IPO,2011年被SAP收购,包括历史成本。

·Taleo——人力资源管理软件——创建于1996年,2005年IPO,2012年被Oracle收购,包括历史成本。

·TrueCar——价格信息自动化软件——创建于2005年,2014年IPO,包括新成本。

·Twilio——云计算沟通PaaS——创建于2008年,2016年IPO,2014不包括上市后价格变动

·Vocus——公共关系软件——创建于1992年,2005年IPO,2014年被GTCR收购。

原文链接:https://seekingalpha.com/amp/article/4059266-saas-valuation-redux-sane-cloud-posse-rides

- 暂时没有评论,来说点什么吧