从企业服务的资本效率看市场变化

关于ToC和ToB模式的优劣和差异,尽管很多投资人对比总结过,但却总会忽略或者没有那么重视资本效率这个重要的因素。资本效率,从简单的字面意思理解,就是一分投入能带来多大的回报。

近日有一则新闻值得投资人关注,孙正义反思了对 WeWork 的投资。作为世界上规模最大基金的掌舵人,孙正义过往的风格非常激进,倾向督促创业者快速扩张,最好实现 5 倍、10 倍以上快速规模扩张。那么,为什么孙正义不再激进呢?罪魁祸首就是 WeWork。作为超级独角兽,WeWork 自 2012 年以来,经历了 16 轮的融资,累计融资金额高达 227 亿美金,但估值目前仅仅只有 75 亿美金。

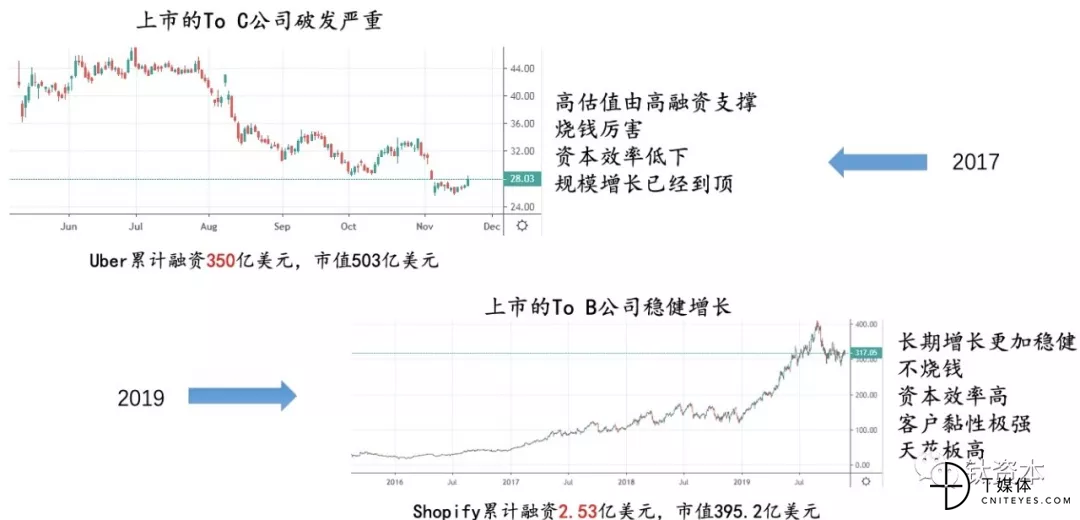

像这样高额、多轮次融资的案例还有很多,如 Uber、滴滴、Grab、Airbnb、Lyft……但毫无例外都是 ToC 行业的独角兽公司。从上市之后的表现来看,ToC 公司的市值往往很高,但股价下跌得非常厉害,而企业服务公司在最近的 5 年之内,则增长非常稳健。关于 ToC 和 ToB 模式的优劣和差异,尽管很多投资人对比总结过,但却总会忽略或者没有那么重视资本效率这个重要的因素。资本效率,从简单的字面意思理解,就是一分投入能带来多大的回报,主要涉及回报率和时间两个维度的因素。

信天创投对于美国云化企业服务市场有独到的研究。在钛资本「科技和企业服务投资人投研社」第 34 期,邀请了信天创投创始合伙人蒋宇捷分享对 ToC 和 ToB 企业资本效率的思考。蒋宇捷原先是创新工场早期代表性明星项目「百度魔图」的联合创始人和 CTO,该项目于 2011 年被百度收购;2014 年开始专注于企业服务领域投资,目前已投资多家知名企业服务公司,包括美味不用等、法大大、闪电报销、链上科技、知藏科技、飞榴科技、心知科技、水岩科技、LeanWork 等等。

1

ToB 和 ToC 公司谁的资本效率更高?

从我们的直觉来讲,ToC 需要大规模烧钱来获得用户、占领心智、建立品牌;而 ToB 的客户群更加集中同时市场销售更加定向化,所以 ToB 的资本效率更高,但 ToB 公司需要的发展时间往往会更长。

从定量分析角度看,单个基金、同样规模分别投 ToB 和 ToC,从实操层面因为会涉及不同的环境、规模、策略、团队,回报率偏差往往非常大。在理想的模型框架里,通过对比成立时间接近、市值和估值比较接近的两家公司,则投入资金少的资本效率高;同样道理,投入同样的资金,市值或者估值接近,则投入时间少的资本效率高。

首先,放在同样资本市场里进行对比。上图左边是美国著名的 ToC 上市公司,其中 Twitter、Uber、Pinterest、Snap、Lyft 作为行业的头部公司,市值都在一百亿美金以上,累计的融资金额基本都在 30 亿美金以上。看融资和市值的比值,除了 Twitter 和 Spotify 的稍微低一点之外,其它的基本都在 20% 以上,最高的甚至超过了 100%。而在上图右边的 11 家 ToB 公司里,包括今年刚刚上市的 DataDog 以及今年大红大紫的 Slack、Zoom,累计融资金额超过 10 亿美金的只有三家,而且融资和市值的比值没有一家超过 10%,最低的 Shopify 甚至低到了 0.6%。

接着,取其中成立时间一样,市值接近的两家企业做对比,看三组数据:

第一组数据。成立于 2009 年的 Pinterest 和 Slack,市值分别是 110 亿美元和 123 亿美元,累计融资金额分别是 28.9 亿美元和 12 亿美元。需要注意的一个重要数据是,在 Slack 财报里,截止 2019 年 1 月 31 号,Slack 所持有的现金和现金等价物是 8.4 亿美元,也就是说 Slack 总共融了 12 亿美元,花了 3.5 亿美元就做到了 4 亿美元的营收,银行里还存着 8 个多亿的现金及等价物,这是非常高的资本效率,所以 Slack 有底气不经过 IPO 直接挂牌上市。但是这只是美国大多数 SaaS 公司上市时候的目标,也就是在 IPO 时候所达到的 IRR 和资金的消耗比例是 1:1。

最厉害的还是今年刚刚上市的 DataDog,在上市之前总共融了 9200 万美金,但是它拥有 6360 万的现金和现金等价物,用当季的季度收入乘以 4 来推出隐含的 IRR 是 3.329 亿美元,即 DataDog 花了 2840 万美元就做到了 3.329 亿美元的隐含 IRR,比例高达 11.7 倍。

第二组数据。成立于 2011 年的 Snap 和 Zoom,市值分别是 214.9 亿美元和 202.6 亿美元,累计融资金额分别是 68.9 亿美元和 8.965 亿美元,它们之间的倍数也相差了 7.7 倍。

第三组数据。分别成立于 2012 年和 2011 年的 Lyft 和 CrowdStrike,市值分别是 147 亿美元和 127 亿美元,累计的融资金额是 72.4 亿美元和 10.68 亿美元,倍数是 6.8 倍。

经过以上的数据呈现,可以初步得到 3 个结论:第一,新一代的企业服务公司的资本效率更高;第二,ToC 的公司对资本的依赖性更严重;第三,跨越了一二级市场之后,美国 ToB 和 ToC 公司的成长周期基本一致。

2

ToC 和 ToB 公司资本效率差异背后的根本逻辑

ToC 和 ToB 公司资本效率差异背后的根本逻辑,可以总结为三点:

第一,ToC 和 ToB 公司模式上本质的区别,包括竞争经济和共生经济的区别。

C 端公司之间是渗透和覆盖,本质是占领和争夺用户有限的注意力,属于竞争经济。Facebook 用户在线时长的增长可能代表 Snap、Twitter、Pinterest 用户的在线时长都要下跌。B 端公司之间,往往是共生的经济,关键词是连接。除了少数产品有直接竞争关系的公司,比如像 Workday、ServiceNow、Shopify、Zendesk,绝大部分公司都是针对不同行业、不同业务、不同部门,彼此之间是可以共赢的。在现实中,往往通过相互集成、交叉营销来实现异业之间的获客。

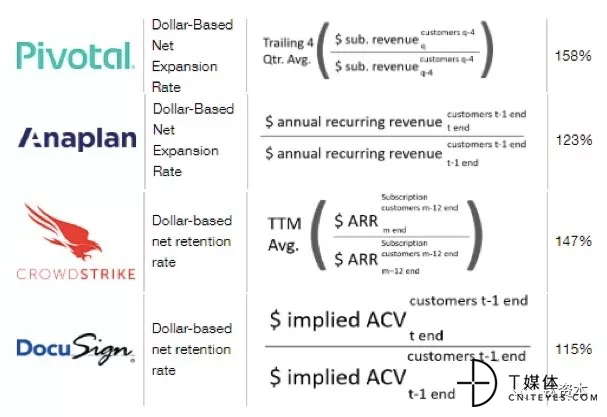

在获客模式上也有区别,也就是流量获客的市场模式和定向获客的销售模式。ToC 和 ToB 最大的区别在于客户营销的精准性和持续性,好的 ToB 公司理论上销售周期长、销售成本高,但是客单价非常高。比如 ServiceNow 的客单价高达百万美元,而 Workday 的客单价是 85 万美元,Slack 大客户的客单价是 10 万美元,同时它们的客户流失率非常低,头部企业服务公司的 DBRR(Dollar-Based Retention Rate,客户收入留存率)和 DBNRR(Dollar-Based Net Retention Rate)非常高,导致市场投入的转化率高。

同时在美国,许多 SaaS 产品的销售都已经完全的标准化和线上化,不需要线下长时间的推销和沟通,所以核算下来销售成本其实非常低。这方面可以用的指标是获客成本的回收期,也就是用 ARR 乘以毛利率,再除以上一季度的销售和营销的支出来测算,比较好的像 Zoom、DataDog,只需要 9—10 个月的时间,就可以收回所有的销售和营销的成本。

对比来讲,好的 ToC 公司增长更快,销售周期短、销售成本低,但是带来的结果是客单价非常低,像 Snap 单客户每年营收也就是 6.3 美元,而 Pinterest 大约是 3.57 美元,同时客户流失率非常高,除非是少数有极强壁垒的产品,即便是像 Uber 这种很高频的双面平台,都要长期维持高额的市场营销费用。例如,截止 2018 年 3 月,Uber 获得了 173 亿美金的融资,但是已经烧掉了其中 107 亿美元。

ToC 和 ToB 获客成本对比是另一个有意思的话题,感兴趣的朋友可以自己研究分析。

总结来说,SaaS 公司在模式上占据先天的显著优势。

第二,一二级市场投资逻辑上的差异与风向变化。

ToC 公司往往离人们的生活更近、更容易理解,可类比的模式也更加成熟,同时用户规模看起来更大。而 ToB 公司的商业模式,理解成本比较高。所以一级市场投资人之前更加偏爱 ToC 的公司,往往给予了很高的溢价。ToB 公司上市时候的市值比较低,融资的金额较小,但是建立壁垒后,容易长期高速增长,所以上市之后在二级市场能给出更高的溢价,市值增加很快。所以即便两者的市值差不多,但 ToC 公司主要来自于上市之前一级市场的定价,ToB 公司主要来自于上市之后股价的长期增长。

但是现在二级市场逻辑发生了根本性的转变。烧钱什么时候是一个尽头?烧 10 亿没有效果,烧 20 亿就一定有用吗?很多二级市场投资人开始问这样的问题。很多 ToC 公司的独角兽,估值大部分由融资支撑,在资金宽松的时候市场还不太敏感,但是现在全球层面流动性开始收紧,就有问题了。

其实对于二级市场投资人,有一个比较惨痛的经历,就是 11 年前美国金融危机带来的全面股市的崩盘。在金融危机时候,什么样的公司最危险?是负债率最高的公司。所以二级市场现在对于烧钱砸市场、持续高额亏损的模式已经厌倦,加上公司股票的持续下跌带来巨大的恐慌和压力、外部不确定性增强,所以导致资金流向了现金流长期更加稳健、资产安全性更高,同时增速更快的企业服务公司,也推动了这些公司估值水平的显著提升。

还有一个原因,SaaS 类企业服务公司的模式其实非常相似,有很多指标和工具能够用来衡量公司的好坏,也就是价值很容易量化。对于二级市场投资人来讲,降低了判断和投资的门槛,导致了资金的快速集中。从图中可以看到,在二级市场里的表现,ToC 公司的股价基本都是破发,下跌基本都超过 30%,而这些 ToB 公司基本上都在四到五年,以五到六倍的速度高速增长,体现了非常高的 CAGR 值(年复合增长率)。

第三,ToC 巨头的困局。

当前,ToC 市场已经进入了存量竞争,天花板非常明显。从大的宏观环境方面,列举几个比较有代表性的数据:中国智能手机的出货量 2016 年之后就已经见顶了,之后一路快速的下滑,中国每个人每天刷手机的时间基本上也就是 6 个小时,基本已经到达了极限,所以长期积累的结果就是中国移动互联网月活跃用户的规模二季度减少了 193 万、三季度减少了 300 万。

与此对应的是,过去一年所有互联网应用只有短视频的在线时长是增长的,其它无论社交、资讯、游戏等都是下降的。在今年第三季度,微信和 QQ 合并月活跃帐户是 11.51 亿,同比还有 6.3% 的增长,但是本季度 QQ 的月活用户却下滑了 8.9%。

美国 ToC 巨头,当前 Pinterest 每个月的活跃用户 3.22 亿人,Q3 比起 Q2 仅仅增长了 2200 万,而这个增长主要来自于国际用户,美国用户的增长仅仅是个位数。从 Pinterest 角度来看,国际用户的价值只是美国用户的一小部分。对比一下 Facebook,月活是 24.5 亿,两者相差近 8 倍,而 Pinterest 要达到或者接近 Facebook 的水平绝无可能。Snap 所面临的问题也是一样。

再看看美国企业服务公司。Slack 的企业客户有 60 万家,其中 2019 年有 8.8 万家付费,增速是 50%。Zoom 的企业客户大约是 5 万家。8.8 万、5 万相比美国数千万的企业数量,可以看出天花板依然很远。

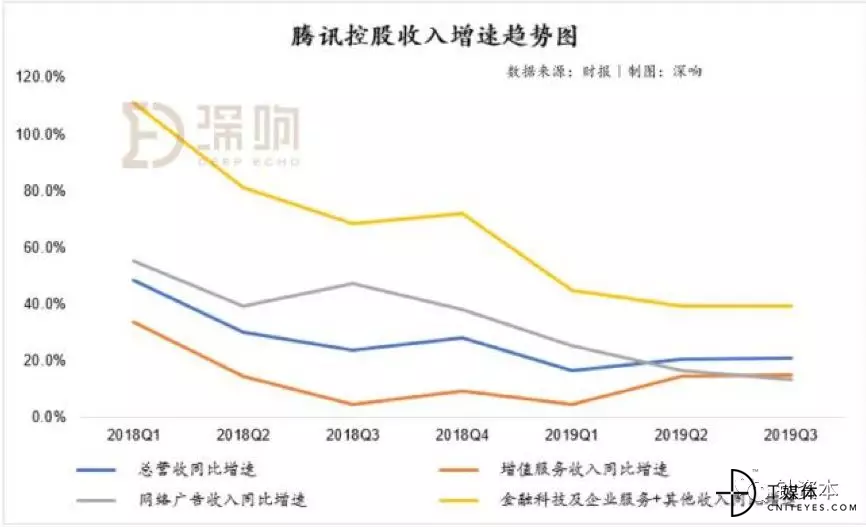

ToC 端的产品还有一个问题,就是现在流量变现的效果变差。C 端产品流量变现最好的方式是用户注意力的二次售卖,最成熟的模式就是广告,而广告是弹性很大的行业,当公司处于低迷时可以主动缩减预算、降低市场费用。根据 CTR 的数据,一季度中国全媒体的广告刊例花费下降了 11.2%。从大公司的诉求来讲,从获得新客户的增长模式逐渐转向精细化运营、降低内部的成本,所以今年宏观层面广告业出现最多词是寒冬,分众传媒、微博、百度这三家本质上都是靠广告创收的公司都受到不小的影响。今年第三季度分众传媒的应收同比下降了 71%、微博的净利润下降 12%,而百度第三季度净亏损是 63 亿元。从上图可以看到,在腾讯所有的业务里面,下滑最厉害的也是网络广告的收益。

以上两个因素导致的结果是,ToC 公司的规模越大,亏损越厉害。从基本商业常识角度出发,公司的营收规模越大,亏损应该要收敛,要不然永远无法赚钱。但是因为上述的原因,ToC 公司遇到的共同问题是随着客户数量的增加,成本也在增加,虽然收入同比也增长强劲,但是亏损也在累计增加。

从今年 Q3 的财报来看,Lyft、Pinterest 和 Uber 都出现了同样的趋势。Uber 的营收同比增加了 30%,但亏损却扩大 18%。上图中,Lyft 和 Pinterest 的营收虽然有所增长,但是亏损在持续的放大。Snapchat 的情况稍微好一点,第三季度亏损了 2.27 亿美元,但是亏损同比收窄了 30%。

有没有比较正面的案例呢?其实是有的。Spotify 是一个,从 2009 年到 2017 年同样呈现了规模越大亏损越厉害的趋势,但是到 2018、2019 年,这家公司的亏损持续缩小,在最近几个季度扭亏为盈,算是非常难得的正面教材。

关于 ToC 公司的困局,除了上述几点原因,还有几个关联比较大的原因。比如,融到更多钱的公司,市值管理压力更大,尤其在解禁期之后;同时很多公司融钱太容易,管理层没有下苦功夫去磨炼内功做精细化,导致效率低下,铺张浪费严重。

3

如何衡量一家公司的价值?

如果一家公司的估值和市值都是可以用融资来堆砌,营收都可以靠钱砸出来,该如何判断公司的真实价值呢?

孙正义从 WeWork 学到的教训是:「没有所谓的 GMV、营收或者用户数量的倍数一说,这些其实都很难证明是正确的。最终还是自由现金流的倍数,再也没有其它别的衡量标准。不要去炒作,这点是我从最近的事件中(指代 WeWork)学到了很多。公司的估值是多少,就是稳定状态下的现金流倍数。未来衡量公司的估值和衡量公司在稳定状态下现金流的倍数,营收增长 30% 的公司估值,是自由现金流的 25 倍左右。」

的确,自由现金流可以看出一家公司是在靠自身的经营发展,还是靠借款的融资来发展。因为自由现金流给公司带来融资的弹性,这家公司可以不依赖资本市场支持扩张,负自由现金流的公司不得不去做贷款或者卖掉一些股票,例如可以面向老股东发配股或非公开市场发行股份,以维持公司的经营。如果在公司的危机时刻,或者市场变得非常不稳定的时候,这可能会变成一件危险的事情。对于不能产生现金流的公司来讲,公司在经营活动方面的造血不能够满足公司的资本支出,也就不得不依赖于外部的输血。

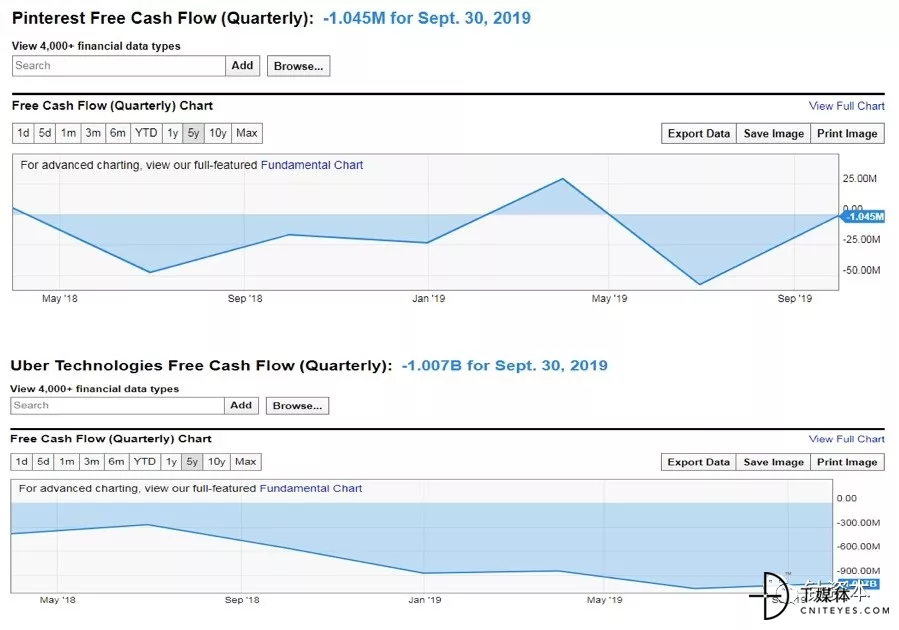

上图是 Pinterest 和 Uber 的自由现金流情况。Pinterest 绝大部分时间的自由现金流都是负数而且这个规模还在扩大,Uber 的情况其实看起来比 WeWork 更加严重。

再来分析对标的企业服务公司,首先是 Crowdstrike 和 Slack,看起来自由现金流也都是负数。那么问题来了,是不是有价值的公司自由现金流就一定为正呢?

上图列举了几家行业领导地位的企业服务公司的自由现金流情况。Salesforce 从 2007 年以来的 13 年、50 个季度,只有两个季度的自由现金流是负数,2014 年 9 月的自由现金流高达 18 亿美金。Workday 从 2014 年以来的 6 年,绝大部分时候自由现金流都是正数,Veeva 在 7 年以来,绝大部分时间自由现金流都是正的。还有 Atlassian 从 2014 年以来的 6 年,每一个季度自由现金流都是正数。这些公司共同的特点是随着时间的推移,自由现金流的金额越来越高。

由此总结:

第一,行业领导地位的企业服务公司都有多年高速的增长,良好的自由现金流,安全边界和天花板都非常高,映衬了「长的坡,厚的雪」的说法。

第二,自由现金流分析其实适合在某个领域已经建立领导地位的公司,不适合快速发展中竞争激烈、需要大量投入成本的公司,因为规模的扩张往往需要巨大的投入。但是相对于 ToC 行业的巨头领域,ToB 市场的未来空间无疑要大得多。而且现在模式已经被头部公司批量化的验证,所以资本踊跃追逐新鲜企业服务公司,往往给予它们很高的市场溢价,无非是看好它们能成为细分领域的领导者,能带给投资人非常强的安全性。所以二级市场的投资人对于企业服务公司的亏损情况,往往有比较好的耐心和包容度。

第三,对于科技公司的新模式以及早期项目,传统的静态财务指标分析其实并不能够完全有效,投资还是要回归到价值投资本身,要看产品能为客户创造多少真实的价值、客户的满意度和留存率的情况、市场竞争格局,才能判断持续的投资能否建立壁垒和护城河,最终能够逆转负的现金流而实现规模化的盈利。

第四,上面的分析目前仅针对美国相对来说比较成熟的市场,中国的市场仍在市场培育期,但是由于被国外成功模式及资本流向影响,带动了中国企业服务整体市场热度的提升。而中国正处在早期的市场教育阶段,早期公司仍需要大规模在产品、研发、市场营销方面的投入,同时企业客户的付费意识和意愿还没有完全建立,商业模式还没有成熟。在中国的企业服务市场,早期公司的确还要靠持续不断的融资去建立行业的壁垒,中国企业服务公司的资本效率和美国的头部公司还是远远无法相比的。

经过上述讨论,能带给我们什么启示呢?

第一,ToB 公司的持续性、资本效率还有安全边际,在目前来看的确比 ToC 公司更高,市场也不再单纯的相信 ToC 公司烧钱砸市场就能增长的故事,同时目前市场的资金供给有限,这是基本面。基本面带动了一二级市场的情绪和资金,从 ToC 市场向 ToB 市场转移。

第二,ToB 公司其实可以通过 ToC 和 ToB 两种商业模式结合来拓展客户群,Zoom 和 Snap 的模式证明了这一点,这是一种近乎完美的销售模式。ToC 可以去扩大覆盖面、教育用户、形成流量池,然后再交由销售进行转化;同时这些销售的能力很强,专攻头部大客户,可以分工合作,全面渗透。这基本上是比较完美的商业模型,也代表了目前 ToB 公司的理想模型。

第三,这个时代已经改变了,全世界做生意的底层逻辑正在出现变化。宏观市场对于消费者市场的影响传导链条为:宏观经济下滑带来厂商盈利能力的下降;厂商对未来增长悲观预期,所以会削减不必要的开支,控制成本做精细化的运营;这会带来比如说削减员工人数、停止涨薪;所带来的直接结果就是员工收入停止增长;同样作为消费者的员工,对于未来的增长是悲观预期,会降低不必要的消费支出,所以最终是能够让提供同等质量但是价格更优的生活必需品获利。这直接带来的一个结果就是大家可以看到:拼多多的股价在二级市场今年上市以来增长了超过一倍,从 19 元涨到了 41.5 元;还有一个案例就是大家之前都不看好的瑞幸,上市以来股价也增长了 20%。

同时,宏观经济对于企业级市场的影响传导链条是什么?对于企业级市场,宏观经济的下滑会带来需求端的疲软,同时带来厂商盈利能力的下降,厂商对于未来增长做悲观预期,将削减不必要的开支、控制成本、精细运营,所以最终能够带来显著营收增长和成本降低的厂商获利,或者是带来价值难以量化或者投入产出比低的产品被放弃,这一点也是指导企业服务投资的一个基本原则。效率提升可能还在其次,关键是能够实实在在帮助这些客户增加新的收入或者降低成本,这才是目前的刚需。

生意逻辑的底层变化总结:第一是从追求疯狂变成回归常识,例如之前提到的没有所谓的 GMV、营收或者用户数量倍数,这些其实都很难证明是正确的;第二是从追求投资变成价值投资,资本正在回归到公司能够实际创造的价值本身;第三是从追求快速增长变成追求确定性,在有同样投资金额的情况下达到最好的效果,或者花小钱办大事;第四是从追求规模变成了追求公司现金流,自由现金流比起营收更加重要。

在目前大环境下,如何去指导在中国企业服务领域的投资呢?

第一,关注资本效率,如何用同样的钱让这些公司创造出更大的价值。

第二,不要单纯的只是看营收、用户量、GMV 和增长,而要去除资本的杠杆去关注公司创造现金流的能力。

第三,除了自由现金流,还要回归到价值投资本身,要看产品为客户创造的真实价值,客户的满意度和留存率、市场竞争情况,才能判断持续的投资能够去建立壁垒和护城河,从而实现从亏损到规模化盈利的飞跃。

最近朋友圈「2017 和 2019 的对比」很火,蒋宇捷也作了一组对比:

2017 年,大家都投向所谓的 ToC 超级独角兽,表现主要是高估值与高融资支撑,烧钱非常厉害,资本效率低下,增长已经到顶。上图第一张图是 Uber 上市之后的股价表现,市值 503 亿美元,但是累计融资是 350 亿美元。

2019 年,风向从高估值高融资的 ToC 互联网公司转向了企业服务公司,ToB 公司长期增长更加稳健不烧钱,资本效率极高,客户黏性很强,同时天花板也很高。所以上图第二张图中可以看到,Shopify 累计融资金额是 2.53 亿美元,但是市值目前已经接近了 400 亿美元。

这样的案例也带给了中国企业服务投资人更强的信心。但是前文也了解到,中国市场仍然在培育期,客户的付费意愿和模式没有完全建立,前期仍然需要巨大的投入。所以资本效率和美国不能完全相比,但是正因为这样,行业里充满了更多的机会。

从阿里云的营收来看,已经到达了五年前 AWS 的水平,但是同时增速比五年前 AWS 的增速更快,所以有理由相信,中国数字化变革的浪潮将在五年内席卷各个行业,成为中国目前经济底层增长的长期驱动力。

4

钛资本研究院观察

2020 年对于 ToB 创业者和 ToB 投资者来说,无疑将是一个振奋的年份。到 2019 年,美国市场的 ToB 创业公司为中国 ToB 创投市场提供了很好的样板,特别是积累了超过 5 年以上的财务数据,这足够中国 ToB 创投圈的参考。在 ToC 商业模式真正遭遇天花板以后,以 XaaS 为代表的新一代 ToB 商业模式正在赢得投资者和资本市场的青睐。

有了美国 XaaS 类 ToB 创业公司的集体参照,虽然中国的 XaaS 类 ToB 创业市场还处于早期,但仍然有不少值得关注的要点:首先是钛资本曾强调过的自由现金流,自由现金流是一个容易被忽视的财务指标,但它反应了一家公司的「自造血」能力,这对于 ToB 创业公司来说尤其重要,因为现在已经很明确 ToB 创业不能走 ToC 烧钱的老路了;其次是追求「共生」的商业模式,而不是竞争的商业思维,ToB 商业模式最重要的就是「我中有你,你中有我,一起抱团做大」,不再是 ToC 的一家独大思维;第三是宏观经济的传导效应对 ToC 和 ToB 市场来说正好相反,特别是糟糕的宏观经济反而能带来高效率企业的获利。

相比于 5 年前,也就是被视为中国 SaaS 创业元年的 2015 年,今天的 XaaS 类 ToB 创业和 ToB 商业模式都有了更多的数据和理论基础,也能更好的指导创业企业发展以及资本市场的投资行为。展望 2020 年及之后,尽管全球宏观经济仍将处于波动状态,但 ToB 创业无疑将迎来一轮真正的上升期。

- 暂时没有评论,来说点什么吧