曾经,有调研数据显示,创业型企业的平均寿命不到3年时间。这表明,有一部分创业公司是熬不过这个平均时间的,那么,对于顺利度过浩劫的企业,他们又是如何做到的呢?

答案就是,创业公司要快速行动,创造新事物。当然,如果它接受风险投资家的外部投资,那么它也必须快速增长,并最终找到出路。毕竟,他们要对投资者负责。

对于风投来说,最终的流动性是通过以下几种途径之一到达的。如果他们支持的公司暂时保持私有化,那么,早期投资者可能会选择通过二级市场套现,或者通过资金雄厚的买家进一步提出收购要约。例如,2018年1月,软银和一个由其他投资者组成的财团从员工和早期投资者手中收购了价值90亿美元的Uber 股票。然而,并不是所有的初创公司都像Uber一样受到关注,并且由于这些交易涉及私人公司的股票,因此很少披露。

初创公司的利益相关者(包括投资者、创始人和持股员工)获得流动性的最直观和直接的途径是通过两种退出途径之一。在合并或收购(M&A)中,收购方购买初创公司的股票,通常是现金或股票。在首次公开发行(IPO)或直接上市的情况下,公司从私人持有转变为公开上市,使自己受到额外的监管审查,以及散户和机构交易员的猜想之中。

虽然每家公司都是独一无二的,但它们仍然要受当地市场条件的制约。从初创企业成立到通过IPO或并购退出的时间长短因地区而异。通过对全球数千家风投支持的初创企业的调查,我们发现,退出的时间差别很大。

VC时间表

一旦一家公司从风投那里获得外部融资,时间就会紧迫起来。至少在美国是这样,在美国,大多数风险投资基金的运作时间为10年。当然,有很多例外情况和合同条款可以用来延长或缩短特定基金的周期,但总的来说是这样的。

从一个全新的基金中,一个公司可能会在头一到三年里开出新的支票。普通合伙人及其合伙人将在接下来的几年里帮助他们的新投资组合公司成长(并编写后续检查),同时通过董事会担任治理、风险管理和咨询角色。然后,他们在最后的几年里收获资本收益,并将这些收益返还给有限合伙人,从中抽取一部分利润用于普通合伙人惯常的附带权益。

因此,风险投资基金的生命周期决定了其投资组合创业公司的节奏。

从开始到退出的时间上的地区差异

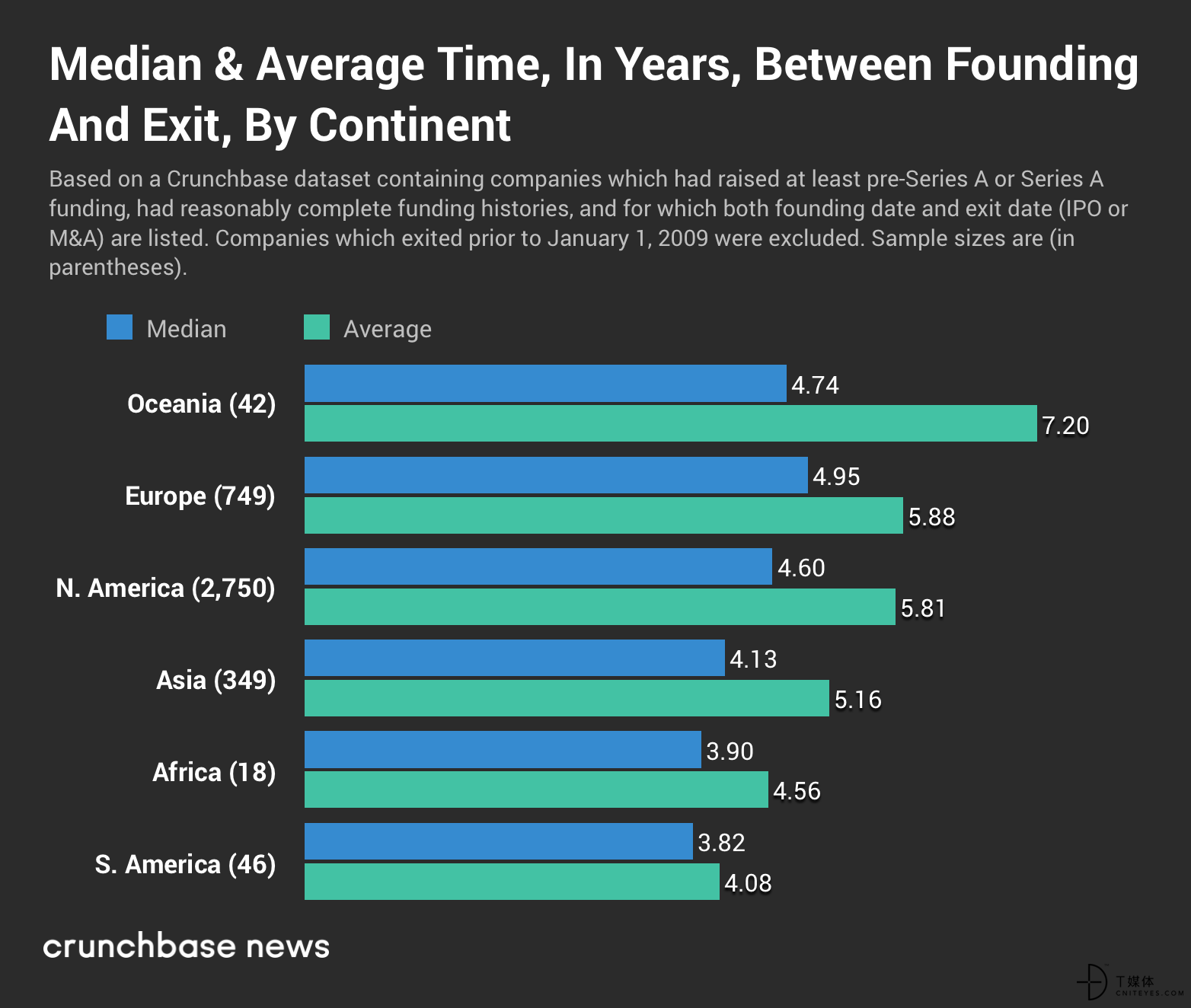

在下面的图表中,我们绘制了一家公司从成立之日到上市或被收购之日之间的平均时间和中间时间。我们使用了一个相对有限的数据集,采用了与去年估值倍数分析类似的方法。我们将调研对象限制在至少进行了pre A轮融资( 种子前, 种子轮,天使轮或相应轮次)或A轮融资的公司。然而,那些没有风险投资支持的公司,其已知的融资历史开始于B系列或更晚,以及融资历史存在较大差距的公司被排除在外。

我们注意到,括号中显示的示例大小差别很大。平均值也有很大的差异。特别是在样本量较小的情况下,异常值(在这种情况下,公司花了非常长的时间,或者非常短的时间找到一个出口)可能会扭曲平均值。

然而,我们还是发现了一个普遍的趋势:与新兴经济体相比,发达经济体的初创企业生命周期略长。虽然没有足够的数据来确定新兴经济体的投资资本是否能产生更好的倍数(计算方法是用退出时的终端估值除以所筹集的股本)。Crunchbase News此前的分析显示,提前退出的公司(无论是在融资阶段还是在市场上的时间)的投资资本(MOIC)市盈率都更高。我们所做的其他分析也显示,融资较少的公司通常比资金相对充裕的风投支持的公司能够生产出更好的MOICs。

是什么推动了这一趋势?

是什么导致了从一个区域到另一个区域的时间差异?仅仅从数字上看,这很难说。然而,我们认为有一些可能性可作解释。

首先,我们不可能排除这是抽样偏差造成的假象。由于在美国和欧洲等在我们的过滤数据集中表现良好的国家,初创企业的场景更加成熟,所以在它们被收购或上市之前,有更多的公司在市场上投入了更多的时间。在南美,尤其是巴西,风投支持的创业模式是一个相对较新的现象。在新兴市场,所有运营的私营企业的平均年龄都可能更年轻,这都可能会影响我们的结果。

发达经济体中更为强劲的风险资本市场,有可能使企业在较长时间内保持私有。IPO市场的情况也确实如此。近期后期风投和私募股权投资的激增,能够带来IPO规模的资本,而无需承担实际上市的监管负担和市场风险。但持续融资的能力也可能延长并购的时间。随着更多的风险资本可用来帮助企业独立成长,相应的,通过并购整合成一家更大企业的动力就会减弱。

毫无疑问,对于这种高水平的趋势还有很多其他的解释。在国家的基础上进行挖掘,可能会暴露出更多的特性。例如,一个国家可能会对公开发行(IPO)放松监管,而另一个国家可能会对并购交易保持更严格的监管。但是,从总体上看,我们的数据显示,主要是发达经济体的区域与主要是新兴经济体的区域之间存在差异,尽管幅度不大。

这样看来,企业在受风投支持的经济中生存得很快,但这其中也有快慢之分。

版权声明:

凡本网内容请注明来源:T媒体(http://www.cniteyes.com)”的所有原创作品,版权均属于易信视界(北京)信息科技有限公司所有,未经本网书面授权,不得转载、摘编或以其它方式使用上述作品。

本网书面授权使用作品的,应在授权范围内使用,并按双方协议注明作品来源。违反上述声明者,易信视界(北京)信息科技有限公司将追究其相关法律责任。

评论